Viết bởi: Zuo Ye

Từ các doanh nghiệp ngầm ở Châu Á, Châu Phi và Châu Mỹ Latinh đến cộng đồng người Ấn Độ di cư trên Biển Ả Rập, một bức màn sắt đã được dựng lên trên khắp lục địa Thế giới thứ ba.

Đằng sau bức màn sắt này là những rào cản của tất cả các ngân hàng và FinTech - Bank of America, Morgan Stanley, các tổ chức phi ngân hàng, Phố Wall, Phố K, Bốn doanh nghiệp nhà nước lớn, cũng như Washington và Thung lũng Silicon.

Những thành trì và dòng vốn đáng chú ý này đều nằm trong phạm vi ảnh hưởng của TradFi và theo cách này hay cách khác, tất cả không chỉ chịu ảnh hưởng của stablecoin mà còn nằm dưới sự kiểm soát ngày càng tăng của USDT và Sundar Pichai.

Chiến lược không tập trung của Tether

Messari vừa công bố Báo cáo Stablecoin 2025. Bên cạnh logo bay khắp nơi và lượng đơn hàng kinh doanh không giới hạn, báo cáo này còn có thể được xem là bài phát biểu khai mạc cho cuộc chiến stablecoin. Dù là stablecoin thanh toán, thanh toán xuyên biên giới hay chuyển tiền C2C, tất cả đều được xây dựng dựa trên liên minh giữa USDT và TRON. Chỉ USDC và CPN (Mạng lưới Thanh toán Vòng tròn) mới có thể cạnh tranh được.

Tuy nhiên, vương quốc stablecoin của USDT lại không ổn định. Chuỗi Tron của Sun Ge là chuỗi duy nhất chiếm ưu thế, và Tether lại quá năng động. Đầu tiên, Coinbase và Binance, hai nền tảng "chia sẻ lợi nhuận" USDT, đã nuốt chửng thị trường, và sau đó Ethena đã dựa vào "cơ chế hối lộ" để ràng buộc CEX nhằm thu lợi nhuận phòng ngừa rủi ro.

Chú thích hình ảnh: Hoạt động kinh doanh phi stablecoin của Tether, Nguồn hình ảnh: @MessariCrypto

Đô la vàng —–> Đô la dầu mỏ —–> Đô la tiền ổn định

Sau khi vượt qua BlackRock với lợi nhuận ròng 14 tỷ đô la Mỹ vào năm 2024, stablecoin đã chính thức xóa tan bóng đen sụp đổ của UST và được đưa trở lại tầm nhìn chính thống của nhiều quốc gia. Đây chính là động lực trực tiếp để Đạo luật GENIUS quy định cụ thể về stablecoin. Stablecoin không chỉ có khả năng sinh lời mà còn vượt qua các thực thể quốc gia như Đức và trở thành nhà thầu nợ mới của Hoa Kỳ.

Sự kết hợp vàng giữa đồng đô la Mỹ và trái phiếu Mỹ dường như là đồng đô la dầu mỏ trên bề mặt, với sự bá quyền quân sự đằng sau. Tuy nhiên, stablecoin đang trở thành đồng đô la mới bằng cách thay đổi mô hình bán trái phiếu ngắn hạn. Chúng hoặc là một sự bổ sung cho đồng đô la, hoặc là một hình thức mới của đồng đô la.

Tuy nhiên, Tether không tập trung vào thách thức hay hòa giải, mà vào khai thác BTC, quản lý mật khẩu, các nút năng lượng mặt trời ở Châu Phi và tham gia thị trường thanh toán định chế thông qua Plasma. Họ cũng có cùng sở thích với Jack, cựu đồng sáng lập Twitter - làm cho Bitcoin lớn mạnh hơn.

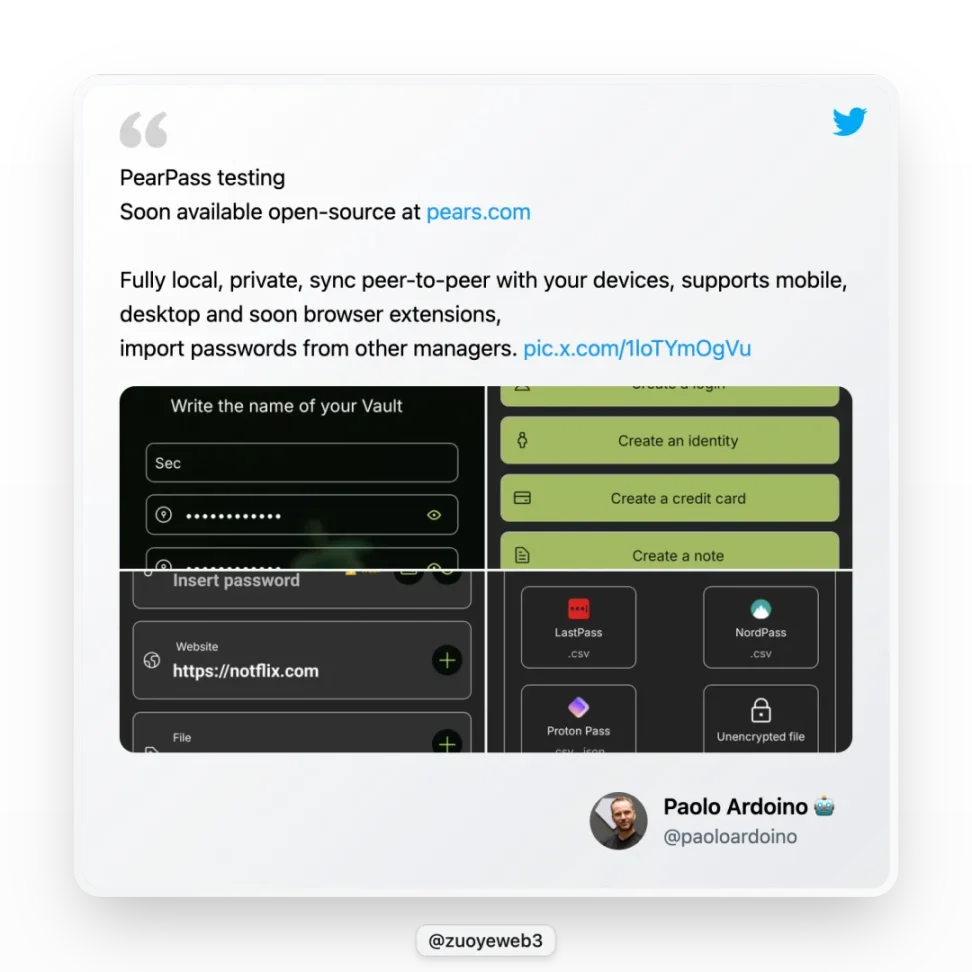

Chú thích hình ảnh: Tether phát hành trình quản lý mật khẩu Pears, Nguồn hình ảnh: @paoloardoino

Vào ngày 29 tháng 6, Giám đốc điều hành Tether, Paolo, đã phát hành trình quản lý mật khẩu miễn phí mã nguồn mở Pears. Điều này không trực tiếp thúc đẩy hoạt động kinh doanh của Tether, nhưng bạn có thể tin tưởng vào công nghệ và ý định ban đầu của Tether. Họ làm điều này chỉ vì đam mê, không phải vì tiền.

Tether khác với Bitcoin

Tất nhiên, đây chỉ là thú vui hàng ngày của giới nhà giàu. Trong hoạt động đầu tư phi tập trung của Tether, việc xây dựng hệ sinh thái Bitcoin và mạng lưới thanh toán là chìa khóa. Hệ sinh thái Bitcoin coi trọng giá trị lâu dài của Bitcoin, còn mạng lưới thanh toán là nơi để họ trốn tránh cuộc sống thường nhật.

Nhân tiện, Sun Ge và Tether cũng đang bị xa lánh. Sun Ge đã thử TUSD, USDD và FDUSD để thoát khỏi sự phụ thuộc mạnh mẽ vào USDT. Tether thường xuyên thử nghiệm các mạng lưới mới nổi, nhưng cả hai đã được số phận gắn kết với nhau. Bitcoin là tình yêu đích thực, còn Sun Ge chỉ là một sự tình cờ, nhưng cả hai không thể tách rời.

Tether đã đầu tư và xây dựng Bitcoin một cách nhất quán. Đồng USDT đầu tiên được phát hành trên chuỗi Bitcoin Omni, nhưng cuối cùng đã thất bại. Gần đây, nó đã được triển khai trên mạng lưới chuỗi phụ Bitcoin Rootstock, và Plasma mà nó hỗ trợ cũng coi BTC và USDT là công dân hạng nhất.

Thật khó để nói rằng sự nhiệt tình này là một "dấu hiệu" thuần túy của chính thống, mà giống như một niềm đam mê thực sự hơn. Dù sao đi nữa, tôi không lạc quan về tương lai của Omni và Rootstock. Việc Bitcoin trở thành vàng kỹ thuật số của nhân loại là điều tốt. Plasma có triển vọng thị trường, nhưng sự cạnh tranh mà nó phải đối mặt quá khốc liệt, và nó không phải là đồng tiền duy nhất trong lĩnh vực thanh toán như USDT trước đây.

Trận chiến của tính hợp pháp: Scar và liên minh linh cẩu

Mọi đế chế lớn đều đã diệt vong trong các cuộc đấu tranh nội bộ, và liên minh lợi ích của USDT không còn vững chắc nữa.

Plasma và Stablechain, ai là người kế nhiệm Tether? Bề ngoài có vẻ là Plasma, nhưng mối quan hệ giữa USDT và USDT0 lại khá mơ hồ. USDT0 giống như một nhánh ẩn của Tether bên ngoài Plasma hơn. Cuộc chiến giành ngôi vị thái tử sẽ rất hấp dẫn trong tương lai.

Tất nhiên, đây là một tranh chấp nội bộ trong hệ sinh thái. Về mặt bên ngoài, USDC đang dẫn đầu trong việc tuân thủ. Đạo luật GENIUS làm rõ các chi tiết về tuân thủ. Circle trước đây đã liên lạc trên chuỗi thông qua CCTP và chấp nhận tiêu chuẩn ISO 20022 để tham gia mạng lưới SWIFT, giúp nó tương thích và bao trùm cả trong và ngoài chuỗi.

Nếu Circle là Scar, thì USDG là Liên minh Linh cẩu. Paxos, tiền thân của BUSD, là đơn vị phát hành. Mạng lưới Đô la Toàn cầu (GDN) là đối tác của CPN, Stablechain, Plasma và các mạng lưới/chuỗi thanh toán bù trừ khác. Liên minh sinh thái của nó bao gồm các sàn giao dịch như Kraken, Bullish (phát triển từ công ty mẹ của EOS, nắm giữ 164.000 BTC), gã khổng lồ sinh thái BTC Galaxy, và công ty môi giới nóng nhất Robinhood.

Chú thích hình ảnh: Thành viên GDN, Nguồn hình ảnh: @global_dollar

Nhìn chung, liên minh stablecoin hiện tại bao gồm bốn nhóm:

- USDT: Binance-Tron-Tether-Bitfinex

- USDC: Coinbase-Circle-Binance

- USDG: Paxos-Bullish-Galaxy Digital-Kraken-Robinhood

- USDe: ETHena-Arthur Hayes-Bybit

Về cơ bản, nó bao gồm tất cả các khía cạnh thanh toán, quyết toán và định giá, nhưng điều duy trì hoạt động của nó lại không mấy hào nhoáng, chủ yếu là cơ chế "hối lộ". Convex, khởi nguồn từ Chiến tranh Đường cong, cùng với Penpie và Equilibria, những cái tên nổi bật trong thời kỳ Chiến tranh Pendle, đều thuộc thể loại này.

Họ không trực tiếp vận động các bên liên quan mà thu hút thêm nguồn vốn để họ quản lý thông qua thiết kế cơ chế, đạt được lợi thế về quy mô so với các đối thủ cạnh tranh khác và thu thêm lợi nhuận từ Curve hoặc Pendle để phân phối cho người dùng của họ.

Cách thức hoạt động của Lido thậm chí còn đơn giản và dễ hiểu hơn. Không có ngưỡng, nhiều nhà đầu tư bán lẻ có thể tránh việc đầu tư xây dựng các node riêng. Họ chỉ cần trả phí xử lý cho Lido. Theo nghĩa này, Lido là nền tảng mua phiếu bầu lớn nhất của Ethereum.

Điều tương tự cũng đúng với USDC. Bằng cách phân phối 60% lợi nhuận cho Coinbase và Binance, đồng tiền này đã thành công đạt được vị thế thị trường chỉ sau USDT. Dù có lãi hay ít, nó vẫn là một đồng tiền có lãi. Tuy nhiên, một mối quan hệ ràng buộc chặt chẽ cũng có những lợi thế riêng. Khi Ngân hàng Silicon Valley (SVB) sụp đổ, USDC đã được gỡ bỏ neo ở mức 0,87 và không bị Coinbase từ bỏ.

USDe của Ethena cũng thuộc nhóm này. Các nhà đầu tư của USDe bao gồm hầu hết các sàn giao dịch tiền điện tử (CEX), bao gồm Binance (YZi Labs), OKX, Bybit, Deribit, Bybit (Mirana), Gemini và MEXC. Về cơ bản, họ chấp nhận tất cả các CEX, đây cũng là tính năng tinh tế nhất của họ. Các CEX này nhận được ENA để đổi lấy hoạt động phòng ngừa rủi ro và sự ổn định giá của USDe.

Hiện tại, liên minh USDT đang có một vết nứt. Trong xu hướng thanh toán theo thể chế, nó không chỉ tụt hậu so với sự gia nhập của USDC, mà ngay cả Ethena cũng đã hợp tác với BlackRock để phát hành USDtb và hợp tác với Securitize để phát hành chuỗi Converge theo thể chế.

Tiếp theo, USDG thậm chí còn hứa hẹn rằng những người tham gia sinh thái có thể nhận được 97% thu nhập phát hành. Họ quyết tâm giành vị trí thứ ba sau USDT/USDC, ngay cả khi phải chịu lỗ để thu hút sự chú ý. Red Yellow Blue đang cạnh tranh với Mixue Bingcheng. Ai sẽ là kẻ thua cuộc cuối cùng trong cuộc chiến stablecoin?

Phần kết luận

Cuộc chiến stablecoin kéo dài đã bước sang năm thứ 11 kể từ khi USDT được phát hành vào năm 2014. Trong số đó, stablecoin Nhân dân tệ (ngoài khơi) xuất hiện không muộn hơn USDT, và quy mô hoạt động của nó cũng lớn không kém. Ví dụ, Huobi từng hỗ trợ trực tiếp đồng tiền định giá bằng Nhân dân tệ, giống như Kraken hiện đang định giá bằng USD.

Hy vọng rằng lần này, thị trường có thể thay đổi tình trạng một công ty thống trị thị trường và ngăn chặn tình trạng quyền định giá sức mạnh tính toán của Bitcoin bị chuyển giao cho người khác xảy ra một lần nữa.

Suy cho cùng, nước có thể chảy ngược trở lại, nhưng tiền thì không bao giờ quay trở lại một khi đã mất.

Tất cả bình luận