Bởi Prathik Desai

Phải mất gần một nghìn năm để tờ tiền giấy đầu tiên trong triều đại nhà Đường của Trung Quốc cổ đại phát triển thành một hệ thống séc có chức năng. Sau đó là chuyển khoản điện tử, thúc đẩy thương mại xuyên biên giới vào thế kỷ 19. Nhưng đó là một chiếc ví bị lãng quên thực sự đã thay đổi cách thanh toán.

Năm 1949, Frank McNamara quên mang theo ví khi dùng bữa với khách hàng tại Major's Cabin Grill ở Manhattan, New York. Sự cố này khiến ông xấu hổ, nhưng cũng dẫn đến nỗ lực tiên phong để đảm bảo rằng những sự cố tương tự sẽ không bao giờ xảy ra nữa. Một năm sau, ông trở lại với thẻ tín dụng đầu tiên trên thế giới, Diners Club Card, sau này đã phát triển thành mạng lưới thẻ tín dụng xử lý hàng tỷ giao dịch mỗi ngày.

Ngay sau đó, Mastercard và Visa nổi lên từ sự hỗn loạn của các liên minh ngân hàng và việc đổi thương hiệu, chủ yếu là do nhu cầu cần thiết để tồn tại.

Khi BankAmericard (sau này đổi tên thành Visa) giành được thị phần vào những năm 1960, các ngân hàng khu vực khác lo ngại về việc bỏ lỡ hoạt động kinh doanh thẻ tín dụng. Để đáp ứng thách thức này, một nhóm các ngân hàng đã thành lập Interbank vào năm 1966, sau đó đổi tên thành MasterCard và cuối cùng là Mastercard, cho phép họ tập hợp các nguồn lực, chia sẻ cơ sở hạ tầng và xây dựng một mạng lưới cạnh tranh có thể mở rộng.

Cuộc đua để duy trì tính cạnh tranh đã trở thành một trong những sự hợp tác thành công nhất trong lịch sử ngân hàng. Thanh toán trở nên đơn giản hơn, nhưng quan trọng hơn là vô hình. Việc quẹt hoặc chạm thẻ không chỉ là sự tiện lợi; nó đặt nền tảng cho thương mại hiện đại.

Mọi người giờ đây có thể mang theo sức mua bất cứ nơi nào họ đến. Các thương gia được thanh toán nhanh hơn. Các ngân hàng có thêm nguồn doanh thu mới. Và tầng trung gian — mạng lưới thẻ — đã trở thành một trong những doanh nghiệp có giá trị nhất trên thế giới.

Mastercard và Visa sẽ tạo ra doanh thu lần lượt là 17 tỷ đô la và 16 tỷ đô la chỉ từ các dịch vụ thanh toán vào năm 2024. Khối lượng giao dịch kỹ thuật số tiếp tục tăng lên hàng năm.

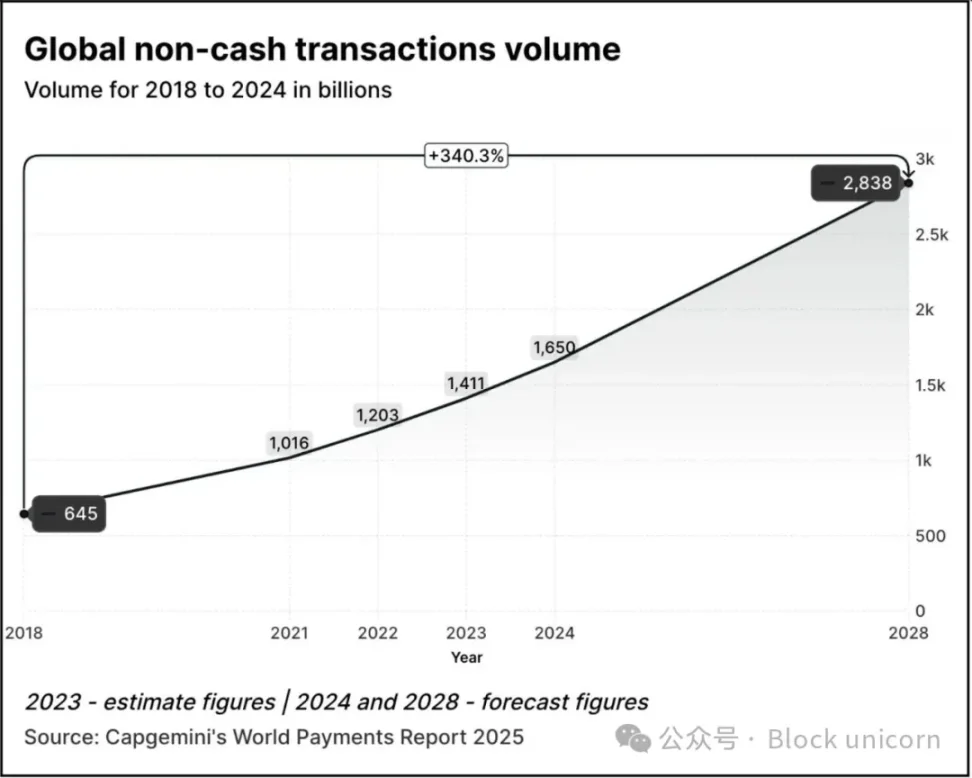

Khối lượng giao dịch đã tăng 2,5 lần từ 645 tỷ vào năm 2018 lên 1,65 nghìn tỷ vào năm 2024. Theo báo cáo Thanh toán toàn cầu 2025 của Capgemini, khối lượng giao dịch dự kiến sẽ tăng 70% so với mức năm 2024 lên 2,84 nghìn tỷ vào năm 2028.

Vào năm 2023, khoảng 57% giao dịch không dùng tiền mặt trên toàn thế giới sẽ được hoàn tất bằng thẻ ghi nợ hoặc thẻ tín dụng và các giao dịch này thường mất từ 1 đến 3 ngày để giải quyết. Mỗi giao dịch thường phải thông qua nhiều tổ chức trước khi người bán cuối cùng nhận được tiền. Mặc dù vậy, hệ thống vẫn hoạt động tốt. Bạn có thể sử dụng cùng một thẻ để thanh toán tại Tokyo, Toronto hoặc Thiruvananthapuram. Thanh toán đã trở nên vô hình.

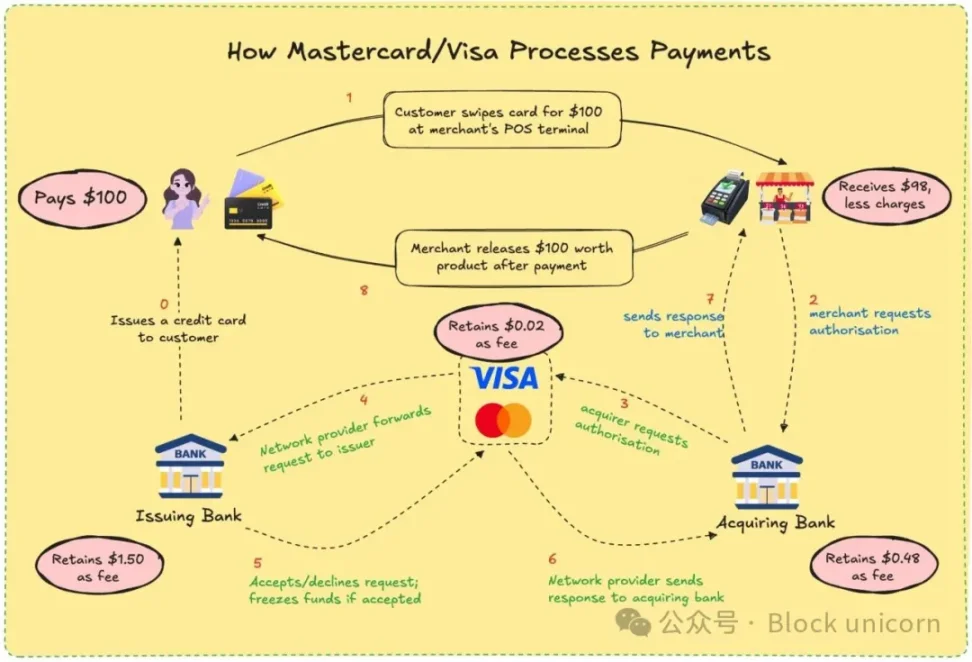

Visa và Mastercard không bao giờ thực sự phát hành thẻ hoặc giữ tiền của bạn. Những gì họ có là một kênh được xây dựng dựa trên sự tin tưởng giữa các tổ chức tài chính không biết nhau. Khi bạn quẹt thẻ để thanh toán, mạng lưới của họ sẽ quyết định có cho phép giao dịch hay không, khớp đúng tài khoản, xóa hóa đơn và đảm bảo rằng tiền cuối cùng được chuyển.

Đối với điều này, các thương gia trả khoảng 2-3% giá trị giao dịch, một khoản phí được chia giữa ngân hàng phát hành, ngân hàng thu mua, bộ xử lý và mạng lưới thẻ. Đổi lại, mọi người đều có được một hệ thống đáng tin cậy. Bạn không cần biết ai đã thanh toán, chỉ cần biết rằng nó đã được hoàn tất.

Là người dùng, có lẽ bạn không có chút e ngại nào về quy trình này. Lần cuối cùng bạn hỏi quán cà phê yêu thích của mình về cách họ lấy tiền sau khi bạn quẹt thẻ là khi nào? Bạn trả tiền, họ mỉm cười, và cuộc sống vẫn tiếp diễn. Nhưng đối với các thương gia, những điểm phần trăm ít ỏi đó có thể cộng dồn lại, đặc biệt là đối với các doanh nghiệp nhỏ hoạt động với biên lợi nhuận cực kỳ mỏng.

Bạn đã bao giờ cảm thấy bực bội khi bị tính thêm vài đô la khi thanh toán bằng thẻ so với thanh toán bằng tiền mặt hoặc các phương thức thanh toán kỹ thuật số khác chưa? Bây giờ bạn đã biết lý do tại sao.

Hãy tưởng tượng nếu họ có thể được thanh toán ngay lập tức, không chậm trễ và với mức phí tối thiểu. Đó là lời hứa của blockchain. Visa và Mastercard đang cố gắng bắt chước mô hình này hoặc bị nó vượt qua.

Động lực của việc thanh toán đã thay đổi hơn nữa với sự bổ sung của stablecoin, loại tiền này đã vượt qua Visa về khối lượng giao dịch hàng tháng trong 12 tháng qua.

Với stablecoin, các giao dịch có thể được giải quyết trực tiếp từ ví này sang ví khác trong vài giây. Không có ngân hàng, không có bộ xử lý, không có sự chậm trễ, chỉ cần mã. Trên các mạng như Solana hoặc Base, phí chỉ là vài xu và giao dịch gần như ngay lập tức.

Đây không chỉ là lý thuyết. Những người làm nghề tự do ở Argentina đã chấp nhận USDC. Các nền tảng chuyển tiền đang tích hợp stablecoin để bỏ qua hệ thống ngân hàng truyền thống. Ví tiền điện tử gốc cho phép người dùng thanh toán trực tiếp cho người bán mà không cần thẻ.

Mối đe dọa đối với Visa và Mastercard là hiện hữu. Nếu thế giới bắt đầu giao dịch trên chuỗi, vai trò của họ có thể biến mất. Vì vậy, họ đang thích nghi.

Những động thái của Mastercard trong năm qua không thể bị bỏ qua.

Sự hợp tác gần đây của công ty với Chainlink nhằm mục đích kết nối trực tiếp hơn 3,5 tỷ chủ thẻ với các tài sản trên chuỗi, chiếm hơn 40% dân số toàn cầu. Hệ thống này tận dụng cơ sở hạ tầng có thể tương tác an toàn của Chainlink, kết hợp với sức mạnh của các bộ xử lý thanh toán như Uniswap và Shift4, để tạo ra một cầu nối chuyển đổi fiat-to-crypto.

Ngoài ra, công ty đã hợp tác với Fiserv và ra mắt một loại tiền ổn định có tên là FIUSD, Mastercard dự định tích hợp vào hơn 150 triệu điểm tiếp xúc của người bán. Mục tiêu của họ là gì? Cho phép người bán chuyển đổi liền mạch giữa tiền ổn định và tiền pháp định mọi lúc, mọi nơi, giống như email.

Thông qua Mạng lưới đa mã thông báo (MTN), Mastercard cũng đã đặt nền tảng cho các thẻ liên kết với stablecoin, các khoản thanh toán của thương gia tài sản kỹ thuật số và các chương trình khách hàng thân thiết được mã hóa. Tại sao phải từ bỏ các phần thưởng khách hàng thân thiết gắn liền với thẻ của bạn chỉ vì bạn chọn tùy chọn thanh toán trên chuỗi?

Mastercard có lợi ích gì? Rất nhiều. Cho phép thanh toán trên chuỗi có thể giảm chi phí xử lý nội bộ bằng cách cắt giảm các bên trung gian.

Khoản đầu tư 300 triệu đô la của Mastercard vào đơn vị thanh toán xuyên biên giới của Corpay vào tháng 4 năm 2025 cho thấy họ đang đặt cược vào một doanh nghiệp có khối lượng lớn, biên lợi nhuận thấp, nơi hiệu quả về chi phí là rất quan trọng. Hãy nghĩ đến thanh toán xuyên biên giới, một trong những yếu tố khác biệt chính giữa Mastercard và đối thủ cạnh tranh Visa. Vào năm 2024, khối lượng giao dịch xuyên biên giới của Mastercard đã tăng 18% so với cùng kỳ năm trước.

Họ cũng đang tạo ra các cấu trúc phí mới: trong khi phí giao dịch truyền thống có thể giảm dần, thì giờ đây họ có thể tính phí truy cập API, mô-đun tuân thủ hoặc tích hợp với MTN.

Họ cũng đang tạo ra các cấu trúc phí mới: trong khi phí giao dịch truyền thống có thể giảm dần, thì giờ đây họ có thể tính phí truy cập API, mô-đun tuân thủ hoặc tích hợp với MTN.

Trong khi đó, Visa đã hợp tác với Yellow Card tại Châu Phi để thử nghiệm thanh toán xuyên biên giới bằng stablecoin — một điều rất cần thiết ở Châu Phi. Visa đã hợp tác với Ledger để ra mắt một loại thẻ cho phép người dùng chi tiêu tiền điện tử và nhận lại tiền mặt bằng USDC hoặc BTC. Ngoài ra, Visa tiếp tục phát triển Nền tảng tài sản được mã hóa Visa, nhằm mục đích cho phép các ngân hàng phát hành các công cụ fiat kỹ thuật số trên chuỗi.

Với thanh toán bằng stablecoin, Visa không cần phải thông qua nhiều ngân hàng và không phải chịu nhiều trượt giá ngoại tệ. Động lực là giảm chi phí và tăng biên lợi nhuận.

Hai công ty đang thay đổi triết lý của họ. Họ đang tự lập trình mình như một lớp cơ sở hạ tầng của tiền có thể lập trình. Họ nhận ra rằng tương lai có thể không còn bị chi phối bởi việc quẹt thẻ, mà là bởi các cuộc gọi hợp đồng thông minh.

Ngoài ra còn có một số yếu tố cá nhân sâu sắc đằng sau tất cả những điều này.

Tôi đã đợi ba ngày để được hoàn tiền sau khi hủy đặt chỗ. Tôi đã chứng kiến những người làm việc tự do quốc tế vật lộn với sự chậm trễ và chi phí chuyển khoản. Tôi đã tự hỏi tại sao tiền hoàn lại của tôi mất nhiều tuần mới đến. Đối với những người dùng như chúng tôi, những sự thiếu hiệu quả này, mặc dù bất tiện, đã âm thầm trở thành chuẩn mực. Web3 hiện cung cấp một giải pháp thay thế.

Đối với những gã khổng lồ thanh toán, rào cản lớn nhất sẽ là chi phí. Đối với các thương gia, giao dịch thẻ ngân hàng truyền thống có thể tốn 2% trở lên. Với stablecoin trên chuỗi, phí có thể giảm xuống dưới 0,1%. Đối với người dùng, điều này có nghĩa là hoàn tiền nhanh hơn, thanh toán theo thời gian thực và giá thấp hơn. Đối với các nhà phát triển và công ty công nghệ tài chính, điều này có nghĩa là xây dựng các ứng dụng có thể truy cập trực tiếp vào mạng lưới thanh toán toàn cầu mà không cần các thủ tục ngân hàng truyền thống.

Web3 vẫn sẽ có những đánh đổi riêng. Các mạng lưới thẻ tín dụng cung cấp bảo vệ chống gian lận, hoàn tiền và giải quyết tranh chấp. Stablecoin thì không. Nếu bạn gửi tiền vào ví sai, chúng có thể sẽ biến mất mãi mãi. Mặc dù việc chuyển tiền trên chuỗi là hiệu quả, nhưng vẫn thiếu các biện pháp bảo vệ người tiêu dùng mà chúng tôi coi trọng. Đạo luật GENIUS, vừa được Thượng viện thông qua, có khả năng giải quyết một số mối quan ngại về bảo vệ người tiêu dùng này.

Visa và Mastercard không chờ đến lượt mình. Thay vào đó, họ coi khoảng cách này là một cơ hội. Bằng cách phủ các tính năng tuân thủ, chấm điểm rủi ro và bảo mật truyền thống lên các giao dịch stablecoin, họ muốn làm cho Web3 an toàn cho người dùng thông thường. Chiến lược là để những người khác xây dựng các giao thức rồi bán cho họ phần cứng cho phép các giao thức này được sử dụng ở quy mô lớn.

Họ cũng đang đặt cược vào khối lượng giao dịch. Không phải giao dịch đầu cơ, mà là sử dụng trong thế giới thực: kiều hối, tiền lương, thương mại điện tử. Nếu các luồng đó di chuyển trên chuỗi, các công ty giúp quản lý chúng sẽ được hưởng lợi, ngay cả khi họ không còn là người thu phí như trước nữa.

Visa và Mastercard muốn trở thành những đơn vị hỗ trợ xây dựng các hệ sinh thái như vậy ngay từ đầu, để khi ví tiền điện tử bạn chọn yêu cầu lớp KYC đáng tin cậy hoặc ngân hàng của bạn yêu cầu tuân thủ xuyên biên giới, sẽ có một API mang thương hiệu sẵn sàng hoạt động.

Điều này có ý nghĩa gì đối với người dùng? Nó có thể là tương lai mà ví của bạn hoạt động như một ngân hàng. Bạn nhận được tiền bằng stablecoin, chi tiêu thông qua giao diện Visa hoặc Mastercard, kiếm được phần thưởng điểm token hóa và mọi thứ được giải quyết ngay lập tức. Bạn thậm chí có thể không nhận ra chuỗi nào đã đi qua.

Đối với một người như tôi, người đã chuyển từ ứng dụng ngân hàng sang UPI rồi thanh toán cà phê bằng tiền điện tử, thì sức hấp dẫn rất rõ ràng: Tôi muốn thanh toán đơn giản và hiệu quả. Tôi không quan tâm là bằng token hay rupee. Tôi quan tâm đến việc nó nhanh, rẻ và không có sai sót nào trong giao dịch. Nếu những gã khổng lồ cũ này có thể đảm bảo điều đó, có lẽ họ xứng đáng được tiếp tục tồn tại.

Cuối cùng, đó là cuộc đua để duy trì tính không thể thiếu. Nếu ví Web3 trở thành chuẩn mực thanh toán mới, những người hưởng lợi cũng có thể là những người xây dựng đường ray ở phía dưới. Những gã khổng lồ thẻ đang đặt cược rằng ngay cả khi tiền tệ, cơ sở hạ tầng vẫn có thể thuộc về họ.

Họ muốn biến mất sau hậu trường một lần nữa. Chỉ có điều lần này, hệ thống ống nước sẽ được làm bằng mã.

Tất cả bình luận