Được viết bởi Arthur Hayes, Nhà sáng lập BitMEX

Các nhà đầu tư cổ phiếu giống như Janet Yellen, người từng giữ chức chủ tịch Cục Dự trữ Liên bang và Bộ trưởng Tài chính Hoa Kỳ, hô vang: "Stablecoin, stablecoin, stablecoin; Vòng tròn, vòng tròn, vòng tròn."

Tại sao họ lại lạc quan như vậy? Bởi vì The Big Bessent Cock (BBC) đã nói:

Các báo cáo gần đây dự đoán rằng thị trường stablecoin có thể đạt giá trị 3,7 nghìn tỷ đô la vào cuối thập kỷ này. Với việc thông qua Đạo luật GENIUS, triển vọng đó trở nên tươi sáng hơn nữa. Một hệ sinh thái stablecoin thịnh vượng sẽ thúc đẩy nhu cầu của khu vực tư nhân đối với Kho bạc Hoa Kỳ, vốn ủng hộ stablecoin. Nhu cầu mới này có thể làm giảm chi phí vay của chính phủ và giúp kiểm soát nợ quốc gia. Nó cũng có thể thu hút hàng triệu người dùng mới trên khắp thế giới tham gia nền kinh tế tài sản kỹ thuật số dựa trên đô la. Đây là chiến thắng cho tất cả mọi người liên quan: 1. Khu vực tư nhân 2. Kho bạc 3. Người tiêu dùng Đây là thành quả của luật thông minh, ủng hộ đổi mới.

Kết quả như sau:

Đây là biểu đồ so sánh vốn hóa thị trường của Circle và Coinbase. Bạn biết đấy, Circle phải dành 50% thu nhập lãi ròng của mình cho "nhà tài trợ tài chính" Coinbase. Nhưng trong trường hợp này, làm sao vốn hóa thị trường của Circle vẫn có thể đạt gần 45% của Coinbase? Thật sự rất khó hiểu...

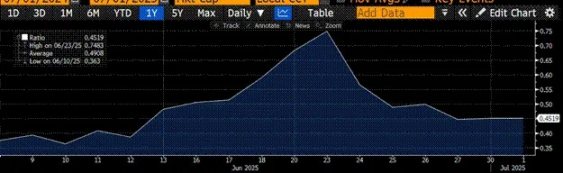

Và biểu đồ đáng buồn này (vì tôi sở hữu Bitcoin, không phải CRCL):

Và biểu đồ đáng buồn này (vì tôi sở hữu Bitcoin, không phải CRCL):

Biểu đồ này phản ánh "Giá Circle / Giá Bitcoin * 100%". Kể từ khi chào bán công khai lần đầu (IPO), Circle đã vượt trội hơn Bitcoin gần 472%.

Những người đam mê tiền điện tử nên tự hỏi: Tại sao BBC lại lạc quan về stablecoin như vậy? Tại sao Đạo luật Genius lại nhận được sự ủng hộ của lưỡng đảng? Các chính trị gia Hoa Kỳ có thực sự quan tâm đến tự do tài chính hay còn điều gì khác đang diễn ra? Có lẽ các chính trị gia quan tâm đến tự do tài chính trên lý thuyết, nhưng những lý tưởng cao cả là không đủ để thúc đẩy hành động. Phải có những lý do chính trị thực tế hơn cho sự thay đổi 180 độ này trong chính sách stablecoin. Quay trở lại năm 2019, nỗ lực của Facebook nhằm tích hợp một stablecoin có tên Libra vào đế chế truyền thông xã hội của mình đã bị hủy bỏ do sự phản đối của các chính trị gia và Cục Dự trữ Liên bang. Để hiểu tại sao BBC lại ám ảnh với stablecoin như vậy, chúng ta phải xem xét những vấn đề chính mà BBC phải giải quyết.

Vấn đề chính mà Bộ trưởng Tài chính Hoa Kỳ Scott Bessent (BBC) phải đối mặt cũng giống như vấn đề mà người tiền nhiệm Janet Yellen ("Bad Gurl") phải đối mặt. Các ông chủ của họ (Tổng thống Hoa Kỳ và các chính trị gia ở cả Thượng viện và Hạ viện) thích chi tiền nhưng không muốn tăng thuế, vì vậy Bộ trưởng Tài chính phải tìm cách tài trợ cho chính phủ thông qua nợ với chi phí hợp lý. Người ta sớm nhận ra rằng thị trường không muốn trả giá cao (tức là lợi suất thấp) cho trái phiếu chính phủ dài hạn của bất kỳ nền kinh tế tiên tiến nào đang nợ quá nhiều. Đây chính là cuộc chiến "kịch tính ngày tận thế" mà BBC và "Bad Gurl" đã theo dõi trong vài năm qua... Thực sự là một cơn đau đầu:

Phía trên là lợi suất trái phiếu kỳ hạn 30 năm của các quốc gia sau: Anh (trắng), Nhật Bản (vàng), Hoa Kỳ (xanh lá cây), Đức (hồng tím) và Pháp (đỏ).

Nếu lợi suất tăng chưa đủ tệ thì giá trị thực tế của những trái phiếu này còn giảm mạnh.

Giá trị thực tế = giá trái phiếu ÷ giá vàng

TLT US là một ETF theo dõi trái phiếu kho bạc Hoa Kỳ có thời hạn còn lại hơn 20 năm. Bằng cách trừ giá quỹ khỏi giá vàng * 100%, chúng ta có thể thấy rằng trong năm năm qua, giá trị thực tế của trái phiếu kho bạc dài hạn đã giảm mạnh 71%.

Nếu hiệu suất trong quá khứ không đủ tệ, Yellen và bây giờ là Bessent phải đối mặt với những hạn chế khác. Nhóm phát hành trái phiếu của Bộ Tài chính phải xây dựng một kế hoạch phát hành đạt được các mục tiêu sau:

1. Tài trợ cho khoản thâm hụt ngân sách liên bang hàng năm khoảng 2 nghìn tỷ đô la và khoản nợ đáo hạn 3,1 nghìn tỷ đô la đến năm 2025.

Nếu hiệu suất trong quá khứ không đủ tệ, Yellen và bây giờ là Bessent phải đối mặt với những hạn chế khác. Nhóm phát hành trái phiếu của Bộ Tài chính phải xây dựng một kế hoạch phát hành đạt được các mục tiêu sau:

1. Tài trợ cho khoản thâm hụt ngân sách liên bang hàng năm khoảng 2 nghìn tỷ đô la và khoản nợ đáo hạn 3,1 nghìn tỷ đô la đến năm 2025.

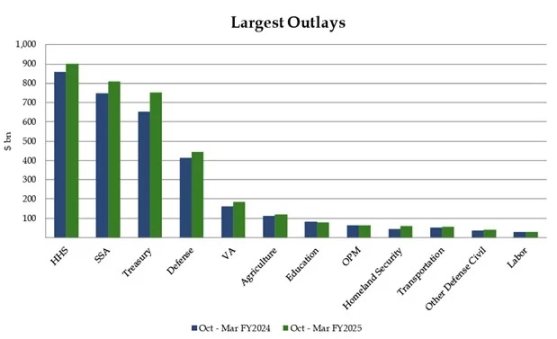

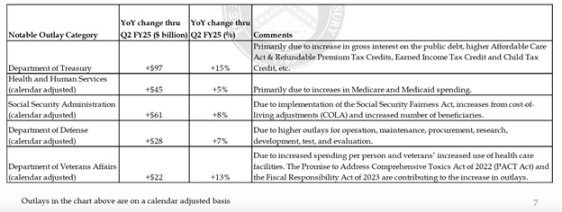

Sau đây là biểu đồ chi tiết các khoản chi tiêu lớn nhất của chính phủ liên bang và những thay đổi theo năm của chúng. Lưu ý rằng mỗi khoản chi tiêu lớn này đều tăng trưởng với tốc độ tương đương hoặc vượt quá tốc độ tăng trưởng GDP danh nghĩa của Hoa Kỳ.

Hai biểu đồ đầu tiên cho thấy lãi suất trung bình có trọng số đối với trái phiếu kho bạc đang lưu hành thấp hơn bất kỳ nơi nào khác trên đường cong lợi suất trái phiếu kho bạc.

- Hệ thống tài chính phát hành tín dụng được hỗ trợ bởi trái phiếu kho bạc không có rủi ro danh nghĩa. Lãi suất phải được trả, nếu không chính phủ sẽ vỡ nợ danh nghĩa, điều này sẽ phá hủy toàn bộ hệ thống tài chính fiat. Vì toàn bộ đường cong lợi suất trái phiếu kho bạc cao hơn lãi suất trung bình có trọng số đối với nợ hiện tại, nên nợ đáo hạn sẽ được tái cấp vốn ở mức lãi suất cao hơn và các khoản thanh toán lãi suất sẽ tiếp tục tăng.

- Do Hoa Kỳ đang tham gia vào các cuộc chiến tranh ở Ukraine và Trung Đông nên ngân sách quốc phòng sẽ không bị cắt giảm.

- Đến đầu những năm 2030, chi tiêu cho chăm sóc sức khỏe sẽ tăng lên khi thế hệ bùng nổ trẻ em bước vào độ tuổi sung sức và được chăm sóc từ Big Pharma (do chính phủ Hoa Kỳ chi trả).

2. Bán trái phiếu theo cách mà lợi suất trái phiếu kho bạc chuẩn kỳ hạn 10 năm không vượt quá 5%.

- Khi lợi suất trái phiếu kho bạc kỳ hạn 10 năm đạt gần 5%, sự biến động của thị trường trái phiếu được đo bằng chỉ số MOVE sẽ tăng vọt và các cuộc khủng hoảng tài chính sẽ xảy ra sau đó.

3. Bán trái phiếu theo cách có tác dụng kích thích toàn bộ thị trường tài chính.

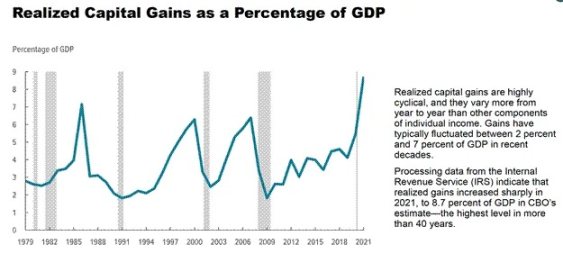

Dữ liệu trong biểu đồ này từ Văn phòng Ngân sách Quốc hội chỉ được cập nhật đến năm 2021, nhưng nó cho thấy rõ ràng rằng sau cuộc khủng hoảng tài chính toàn cầu năm 2008, khi thị trường chứng khoán Hoa Kỳ tiếp tục tăng, doanh thu thuế thu nhập từ vốn cũng tăng vọt.

- Chính phủ Hoa Kỳ cần tăng doanh thu thuế bằng cách đánh thuế vào mức tăng trưởng của thị trường chứng khoán hằng năm để tránh thâm hụt ngân sách quá lớn.

- Chính phủ Hoa Kỳ tồn tại để phục vụ tầng lớp tư bản giàu có. Ngày xưa, khi phụ nữ ở trong bếp, người da đen làm việc ngoài đồng, và người da đỏ sống ở vùng sâu vùng xa, chỉ có đàn ông da trắng thuộc tầng lớp tư bản mới được phép bỏ phiếu. Ở nước Mỹ hiện đại, mặc dù có quyền bầu cử phổ thông, quyền lực vẫn đến từ sự giàu có trong các công ty đại chúng, dẫn đến các chính sách của chính phủ tiếp tục gia tăng và củng cố quyền lực của khoảng 10% những người kiểm soát hơn 90% tài sản trên thị trường chứng khoán. Một trong những ví dụ nổi bật nhất về sự thiên vị của chính phủ đối với tầng lớp tư bản là trong cuộc khủng hoảng tài chính toàn cầu năm 2008 khi Cục Dự trữ Liên bang in tiền để cứu các ngân hàng và toàn bộ hệ thống tài chính, nhưng các ngân hàng vẫn được phép tịch thu nhà cửa và doanh nghiệp của mọi người. Đây là "chủ nghĩa xã hội cho người giàu, chủ nghĩa tư bản cho người nghèo"! Với những tiền lệ lịch sử như vậy, không có gì ngạc nhiên khi ứng cử viên thị trưởng thành phố New York Mamdani lại được yêu thích đến vậy, và người nghèo cũng muốn có một phần "chủ nghĩa xã hội".

Khi Fed thực hiện nới lỏng định lượng, công việc của Bộ trưởng Tài chính rất dễ dàng. Fed in tiền để mua trái phiếu, cho phép chính phủ Hoa Kỳ vay nợ giá rẻ và thúc đẩy thị trường chứng khoán. Nhưng bây giờ, ít nhất là trên giấy tờ, Fed phải tỏ ra đang chống lạm phát. Cơ quan này không thể cắt giảm lãi suất hoặc nới lỏng định lượng, vì vậy Bộ Tài chính phải tự mình gánh vác công việc nặng nhọc.

Đến tháng 9 năm 2022, thị trường bắt đầu tháo gỡ các trái phiếu nắm giữ với giả định rằng thâm hụt liên bang thời bình lớn nhất trong lịch sử Hoa Kỳ sẽ tiếp diễn và Cục Dự trữ Liên bang đang có lập trường cứng rắn. Trong vòng hai tháng, lợi suất trái phiếu kho bạc kỳ hạn 10 năm đã tăng gần gấp đôi và thị trường chứng khoán giảm gần 20% so với mức cao nhất vào mùa hè. Đó là lúc "Bad Gurl" Yellen hành động. Trong một động thái được gọi là "Phát hành trái phiếu kho bạc chủ động (ATI)" trong một bài báo của Hudson Bay Capital , Yellen bắt đầu tăng phát hành trái phiếu kho bạc ngắn hạn để vượt quá phát hành trái phiếu có phiếu giảm giá.[1] Trong hai năm tiếp theo, 2,5 nghìn tỷ đô la đã được bơm vào thị trường tài chính khi số dư chương trình mua lại ngược (RRP) của Fed giảm. Nếu mục tiêu là đạt được ba điều kiện tôi liệt kê ở trên, thì chiến lược phát hành trái phiếu kho bạc chủ động của Yellen đã thành công rực rỡ. Nhưng thời thế đã thay đổi. BBC nên làm gì bây giờ? Làm thế nào để ông ấy đạt được các mục tiêu tương tự trong bối cảnh hiện tại? Khi chương trình mua lại đảo ngược gần như không còn số dư, ông ta có thể tìm đâu ra hàng nghìn tỷ đô la "quỹ nhàn rỗi" (đang nằm trong bảng cân đối kế toán) sẵn sàng mua trái phiếu kho bạc với giá cao (tức là lợi suất thấp)?

Quý 3 năm 2022 thật tệ. Biểu đồ bên dưới, hiển thị Nasdaq 100 (màu xanh lá cây) và lợi suất trái phiếu kho bạc kỳ hạn 10 năm (màu trắng), cho thấy cổ phiếu giảm mạnh khi lợi suất tăng vọt.

Chiến lược Phát hành Kho bạc Hoạt động (ATI) đã tiêu thụ hiệu quả số dư của Chương trình Mua lại Đảo ngược (RRP, màu đỏ), đồng thời đẩy giá các tài sản tài chính như Chỉ số Nasdaq 100 (màu xanh lá cây) và Bitcoin (màu đỏ tươi). Lợi suất Kho bạc 10 năm (màu trắng) không bao giờ vượt quá 5%.

Chiến lược Phát hành Kho bạc Hoạt động (ATI) đã tiêu thụ hiệu quả số dư của Chương trình Mua lại Đảo ngược (RRP, màu đỏ), đồng thời đẩy giá các tài sản tài chính như Chỉ số Nasdaq 100 (màu xanh lá cây) và Bitcoin (màu đỏ tươi). Lợi suất Kho bạc 10 năm (màu trắng) không bao giờ vượt quá 5%.

Có hai loại quỹ trong tay các ngân hàng lớn “Quá lớn để sụp đổ” (TBTF), những ngân hàng này sẵn sàng sử dụng chúng để mua hàng nghìn tỷ đô la trái phiếu kho bạc miễn là có biên lợi nhuận đáng kể. Hai loại quỹ này là tiền gửi theo yêu cầu/kỳ hạn và dự trữ gửi tại Cục Dự trữ Liên bang [2]. Tôi tập trung vào tám ngân hàng TBTF này vì sự tồn tại và lợi nhuận của họ phụ thuộc vào sự bảo lãnh của chính phủ đối với các khoản nợ của họ và các quy tắc quản lý ngân hàng được xây dựng có lợi cho họ hơn so với các tổ chức phi ngân hàng khác. Do đó, miễn là họ có thể kiếm được một chút lợi nhuận, họ sẽ làm những gì chính phủ yêu cầu. Khi BBC yêu cầu họ mua những trái phiếu kho bạc có lợi suất thấp đó, đổi lại, họ sẽ cung cấp cho các ngân hàng này một khoản lợi nhuận không có rủi ro.

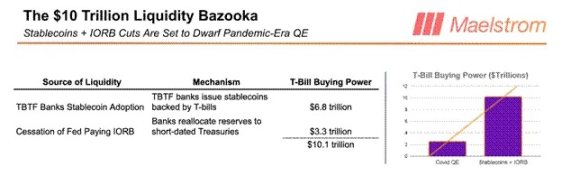

Tôi tin rằng lý do tại sao BBC lại nhiệt tình với “stablecoin” là vì các ngân hàng TBTF có thể giải phóng tới 6,8 nghìn tỷ đô la sức mua trái phiếu kho bạc ngắn hạn bằng cách phát hành stablecoin. Những khoản tiền gửi nhàn rỗi trước đây này sau đó có thể được tái đòn bẩy trong hệ thống tài chính fiat giả, đẩy thị trường lên. Trong phần tiếp theo, tôi sẽ trình bày chi tiết về mô hình của mình: cách phát hành stablecoin tạo điều kiện thuận lợi cho việc mua trái phiếu kho bạc ngắn hạn và cách nó cải thiện lợi nhuận của các ngân hàng TBTF.

Sau khi thảo luận về cơ chế stablecoin chảy vào Kho bạc ngắn hạn, tôi sẽ giải thích ngắn gọn rằng nếu Fed ngừng trả lãi cho dự trữ, họ sẽ giải phóng tới 3,3 nghìn tỷ đô la để mua Kho bạc. Đây là một ví dụ kinh điển khác về chính sách không phải là nới lỏng định lượng (QE) về mặt kỹ thuật, nhưng sẽ có tác động tích cực tương đương đến các tài sản tiền tệ có nguồn cung cố định như Bitcoin.

Tiếp theo, chúng ta hãy cùng xem xét “đồng tiền yêu thích mới” của BBC, đồng tiền ổn định được coi là “vũ khí tiền tệ”.

Dòng tiền ổn định

Dự báo của tôi dựa trên một số giả định chính:

1. Miễn trừ toàn bộ hoặc một phần trái phiếu chính phủ khỏi quy định về tỷ lệ đòn bẩy bổ sung (SLR)

- Cái gọi là miễn trừ có nghĩa là các ngân hàng không cần phải dành vốn chủ sở hữu cho danh mục trái phiếu chính phủ của mình. Miễn trừ hoàn toàn có nghĩa là các ngân hàng có thể mua trái phiếu chính phủ với đòn bẩy không giới hạn.

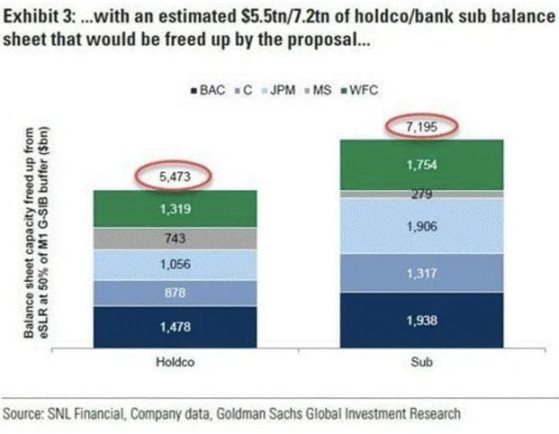

- Cục Dự trữ Liên bang vừa bỏ phiếu để giảm lượng vốn mà các ngân hàng phải nắm giữ đối với trái phiếu kho bạc; tác động ban đầu sẽ được cảm nhận trong 3-6 tháng tới. Theo biểu đồ trên, điều này sẽ giải phóng 5,5 nghìn tỷ đô la trong khả năng cân đối kế toán để các ngân hàng mua trái phiếu kho bạc. Vì thị trường hướng đến tương lai, sức mua này sẽ được phản ánh trước trên thị trường trái phiếu kho bạc, khiến lợi suất giảm xuống, nếu mọi thứ khác đều như nhau.

2. Ngân hàng là tổ chức tìm cách kiếm lợi nhuận và giảm thiểu thua lỗ

2. Ngân hàng là tổ chức tìm cách kiếm lợi nhuận và giảm thiểu thua lỗ

- Từ năm 2020 đến năm 2022, Fed và Bộ Tài chính đã thúc giục các ngân hàng tăng lượng nắm giữ trái phiếu Kho bạc; các ngân hàng đã mua một lượng lớn trái phiếu như vậy vì lợi suất cao đối với trái phiếu dài hạn có lãi suất. Đến tháng 4 năm 2023, khi lãi suất chính sách của Fed tăng với tốc độ nhanh nhất kể từ đầu những năm 1980, khoản lỗ do các trái phiếu này tạo ra đã dẫn đến sự sụp đổ của ba ngân hàng trong một tuần[3]. Trong số các ngân hàng TBTF, danh mục trái phiếu đáo hạn của Bank of America đã lỗ vượt quá tổng vốn chủ sở hữu của ngân hàng và nếu buộc phải đánh giá theo thị trường, ngân hàng này sẽ mất khả năng thanh toán từ lâu. Để dập tắt cuộc khủng hoảng, Fed và Bộ Tài chính đã quốc hữu hóa toàn bộ hệ thống ngân hàng Hoa Kỳ thông qua Chương trình tài trợ kỳ hạn ngân hàng (BTFP). Tuy nhiên, các ngân hàng khác vẫn có thể mất tiền và nếu khoản lỗ từ trái phiếu Kho bạc dẫn đến mất khả năng thanh toán, ban quản lý sẽ bị cách chức và ngân hàng sẽ được bán với giá thấp cho Jamie Dimon (Chủ tịch kiêm Tổng giám đốc điều hành của JPMorgan Chase) hoặc các ngân hàng TBTF khác[4]. Do đó, các giám đốc đầu tư ngân hàng rất thận trọng trong việc tăng nắm giữ trái phiếu kho bạc dài hạn vì lo ngại Fed sẽ một lần nữa "cắt đứt nguồn tiền" bằng cách tăng lãi suất.

- Các ngân hàng mua trái phiếu kho bạc vì về cơ bản chúng là công cụ có lợi suất cao, giống như tiền mặt và hầu như không bị ảnh hưởng bởi biến động lãi suất.

- Các ngân hàng sẽ chỉ sử dụng tiền gửi để mua trái phiếu kho bạc ngắn hạn nếu họ có thể kiếm được biên độ lãi suất ròng (NIM) cao hơn và không cần phải trích lập hoặc chỉ cần trích lập rất ít vốn.

JPMorgan Chase gần đây đã công bố kế hoạch ra mắt một đồng tiền ổn định có tên là JPMD. Đồng tiền ổn định này sẽ chạy trên mạng lưới Base, một mạng lưới lớp thứ hai do Coinbase vận hành và được xây dựng trên Ethereum. Do đó, JPMorgan Chase sẽ có hai loại tiền gửi. Loại đầu tiên là loại mà tôi gọi là "tiền gửi thường xuyên": mặc dù các khoản tiền gửi này ở dạng kỹ thuật số, nhưng chúng cần tương tác với hệ thống lỗi thời giữa các ngân hàng khi lưu thông trong hệ thống tài chính và dựa vào rất nhiều giám sát thủ công; tiền gửi thường xuyên lưu thông từ 9 giờ sáng đến 4 giờ 30 chiều từ Thứ Hai đến Thứ Sáu; lợi nhuận của chúng không đáng kể. Theo Tổng công ty Bảo hiểm Tiền gửi Liên bang (FDIC), lợi nhuận trung bình đối với tiền gửi theo yêu cầu thường xuyên là 0,07% và tiền gửi có kỳ hạn một năm là 1,62%.

Loại tiền gửi thứ hai là stablecoin (JPMD). JPMD chạy trên chuỗi cơ sở và có sẵn cho khách hàng 24/7 quanh năm. Theo luật, JPMD không thể trả lãi, nhưng tôi suy đoán rằng JPMorgan Chase sẽ thu hút khách hàng chuyển đổi tiền gửi thường xuyên sang JPMD bằng cách cung cấp các lợi ích hoàn tiền hào phóng cho người tiêu dùng. Không rõ liệu việc đặt cược lợi nhuận (có nghĩa là khách hàng khóa JPMD trong JPMorgan Chase và kiếm được lợi nhuận trong thời gian khóa) có được phép hay không.

Khách hàng sẽ chuyển tiền từ tiền gửi thường xuyên sang JPMD vì JPMD thực tế hơn và ngân hàng cung cấp các lợi ích hoàn tiền. Người ta ước tính rằng tổng tiền gửi theo yêu cầu và tiền gửi có kỳ hạn của các ngân hàng TBTF là khoảng 6,8 nghìn tỷ đô la Mỹ [5]. Vì stablecoin là sản phẩm chất lượng cao hơn, tiền gửi thường xuyên sẽ nhanh chóng được chuyển đổi thành JPMD hoặc các stablecoin tương tự do các ngân hàng TBTF khác phát hành.

Tại sao JPMorgan Chase lại bận tâm thúc đẩy khách hàng chuyển từ tiền gửi thường xuyên sang JPMD? Lý do đầu tiên là để giảm chi phí. Nếu tất cả tiền gửi thường xuyên được chuyển sang JPMD, JPMorgan Chase thực sự có thể loại bỏ các bộ phận tuân thủ và hoạt động của mình. Hãy để tôi giải thích lý do tại sao Jamie Dimon lại phấn khích như vậy sau khi biết cách thức hoạt động thực sự của stablecoin.

Tuân thủ, nói một cách rộng rãi, là khi các cơ quan quản lý tạo ra các quy tắc được thực thi bởi một nhóm người sử dụng công nghệ từ đầu những năm 1990. Các quy tắc thường được cấu trúc như "nếu X xảy ra, thì hãy làm Y". Các mối quan hệ "nếu-thì" này có thể được nhân viên tuân thủ giàu kinh nghiệm diễn giải và mã hóa thành các quy tắc mà các tác nhân AI có thể tuân thủ hoàn hảo. Vì tất cả các địa chỉ công khai của JPMD đều có thể truy cập công khai và hoàn toàn minh bạch, nên các tác nhân AI được đào tạo về các quy định tuân thủ có liên quan có thể đảm bảo hoàn hảo rằng các giao dịch cụ thể không bao giờ được chấp thuận và có thể ngay lập tức tạo bất kỳ báo cáo nào theo yêu cầu của cơ quan quản lý. Cơ quan quản lý có thể xác minh tính chính xác của dữ liệu vì tất cả đều tồn tại trên chuỗi khối công khai. Nhìn chung, các ngân hàng TBTF chi 20 tỷ đô la mỗi năm cho việc tuân thủ và các hoạt động và công nghệ cần thiết để đáp ứng các yêu cầu quản lý ngân hàng[6]. Bằng cách chuyển đổi tất cả các khoản tiền gửi thông thường sang stablecoin, chi phí này sẽ giảm xuống gần như bằng không.

Lý do thứ hai khiến JPMorgan quảng bá JPMD là vì nó cho phép các ngân hàng sử dụng tài sản stablecoin được quản lý (AUC) để mua hàng tỷ đô la trái phiếu kho bạc ngắn hạn mà không có rủi ro. Điều này là do trái phiếu kho bạc ngắn hạn hầu như không có rủi ro về lãi suất và lợi suất thực tế gần bằng lãi suất quỹ liên bang. Đừng quên rằng theo các quy tắc tỷ lệ đòn bẩy bổ sung (SLR) mới, các ngân hàng TBTF có khả năng mua trái phiếu kho bạc trị giá 5,5 nghìn tỷ đô la. Các ngân hàng cần tìm một quỹ nhàn rỗi để mua những trái phiếu này và tiền gửi được giữ trong stablecoin của họ tình cờ là lựa chọn hoàn hảo.

Một số độc giả có thể cho rằng JPMorgan có thể đã sử dụng tiền gửi thường xuyên để mua trái phiếu kho bạc ngắn hạn. Câu trả lời của tôi là stablecoin chính là tương lai. Chúng mang lại trải nghiệm tốt hơn cho khách hàng và giúp TBTF Bank tiết kiệm 20 tỷ đô la chi phí. Chỉ riêng khoản tiết kiệm chi phí này cũng đủ để khuyến khích các ngân hàng áp dụng stablecoin và biên độ lãi suất ròng (NIM) bổ sung chính là điểm nhấn.

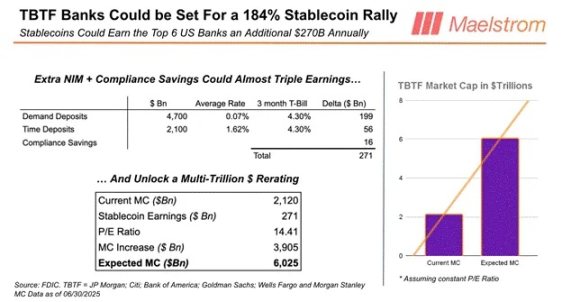

Tôi biết nhiều độc giả muốn đầu tư số tiền khó kiếm được của mình vào Circle (mã chứng khoán: CRCL) hoặc các công ty phát hành stablecoin mới nổi khác. Nhưng đừng bỏ qua tiềm năng lợi nhuận của các ngân hàng TBTF trong không gian stablecoin. Nếu bạn lấy PE trung bình 14,41x của các ngân hàng TBTF, nhân với tiềm năng tiết kiệm chi phí và biên độ lãi suất ròng (NIM) của stablecoin, kết quả sẽ là 3,91 nghìn tỷ đô la. Tổng giá trị thị trường của 8 ngân hàng TBTF hiện là khoảng 2,1 nghìn tỷ đô la, điều đó có nghĩa là stablecoin có thể đẩy giá cổ phiếu của các ngân hàng này tăng trung bình 184%. Nếu có bất kỳ giao dịch không đồng thuận nào mà các nhà đầu tư có thể thực hiện trên quy mô lớn, thì đó là mua vào một tổ hợp có trọng số bằng nhau của các ngân hàng TBTF dựa trên logic stablecoin này.

Thế còn sự cạnh tranh thì sao?

Đừng lo lắng, Đạo luật Genius đảm bảo rằng các đồng tiền ổn định không do ngân hàng phát hành không thể cạnh tranh ở quy mô lớn. Đạo luật này cấm rõ ràng các công ty công nghệ như Meta tự phát hành đồng tiền ổn định, yêu cầu họ phải hợp tác với các ngân hàng hoặc công ty công nghệ tài chính. Tất nhiên, về mặt lý thuyết, bất kỳ ai cũng có thể nộp đơn xin giấy phép ngân hàng hoặc mua lại một ngân hàng hiện có, nhưng tất cả chủ sở hữu mới phải được cơ quan quản lý chấp thuận. Chúng ta hãy xem quá trình này mất bao lâu. Một điều khoản khác có lợi cho các ngân hàng trên thị trường tiền ổn định là lệnh cấm trả lãi cho những người nắm giữ tiền ổn định. Do đó, các công ty công nghệ tài chính sẽ khó thu hút được tiền gửi từ các ngân hàng với chi phí thấp. Ngay cả một đơn vị phát hành thành công như Circle cũng sẽ không bao giờ có thể chạm tới chiếc bánh tiền gửi thường xuyên trị giá 6,8 nghìn tỷ đô la của các ngân hàng TBTF. Ngoài ra, các công ty công nghệ tài chính như Circle và các ngân hàng nhỏ không được chính phủ bảo lãnh về các khoản nợ phải trả của họ, trong khi các ngân hàng TBTF thì có. Nếu mẹ tôi sử dụng một đồng tiền ổn định, bà chắc chắn sẽ chọn một đồng tiền do một ngân hàng TBTF phát hành. Những người thuộc thế hệ bùng nổ trẻ em như bà sẽ không bao giờ sử dụng một đồng tiền ổn định từ một công ty công nghệ tài chính hoặc ngân hàng nhỏ vì những tổ chức này không có sự bảo lãnh của chính phủ và khó tin tưởng.

David Sachs, "ông trùm tiền điện tử" trong nhiệm kỳ tổng thống của cựu Tổng thống Hoa Kỳ Trump, cũng có cùng quan điểm. Nhiều nhà tài trợ doanh nghiệp trong ngành tiền điện tử hẳn rất khó chịu. Sau khi đầu tư rất nhiều vào các khoản quyên góp cho chiến dịch, họ đã âm thầm bị chặn khỏi thị trường stablecoin béo bở của Hoa Kỳ. Có lẽ họ nên thay đổi chiến lược của mình và thực sự ủng hộ tự do tài chính, thay vì chỉ đấu tranh cho một chiếc ghế nhỏ dưới "chiếc nồi" của các giám đốc điều hành ngân hàng TBTF.

Tóm lại, việc các ngân hàng TBTF áp dụng stablecoin sẽ loại bỏ sự cạnh tranh từ các công ty công nghệ tài chính đối với cơ sở tiền gửi của họ, giảm nhu cầu về đội ngũ nhân viên tuân thủ tốn kém và thường không hiệu quả, không yêu cầu thanh toán lãi suất (do đó làm tăng NIM) và cuối cùng là đẩy giá cổ phiếu của chính họ lên. Để đổi lấy "món quà" stablecoin của BBC, các ngân hàng TBTF sẽ mua tới 6,8 nghìn tỷ đô la trái phiếu kho bạc ngắn hạn.

ATI (Chiến lược phát hành trái phiếu kho bạc tích cực): "Bad Gurl" Yellen; Stablecoin: BBC

Tiếp theo, tôi sẽ nói về cách BBC có thể giải phóng thêm 3,3 nghìn tỷ đô la dự trữ nhàn rỗi từ bảng cân đối kế toán của Fed.

Lãi suất trên số dư dự trữ (IORB)

Sau cuộc khủng hoảng tài chính toàn cầu năm 2008, Fed đã quyết định rằng các ngân hàng không được phá sản do dự trữ không đủ. Fed đã tạo ra các khoản dự trữ nằm im trên bảng cân đối kế toán của mình bằng cách mua trái phiếu kho bạc và chứng khoán được thế chấp bằng thế chấp từ các ngân hàng - một hoạt động được gọi là nới lỏng định lượng. Về lý thuyết, các ngân hàng có thể chuyển đổi dự trữ gửi tại Fed thành tiền tệ và sử dụng chúng để cho vay, nhưng họ đã từ chối làm như vậy vì Fed sẽ in tiền để trả cho họ lãi suất hậu hĩnh. Fed đã vô hiệu hóa các khoản dự trữ này để ngăn lạm phát tăng cao hơn nữa.

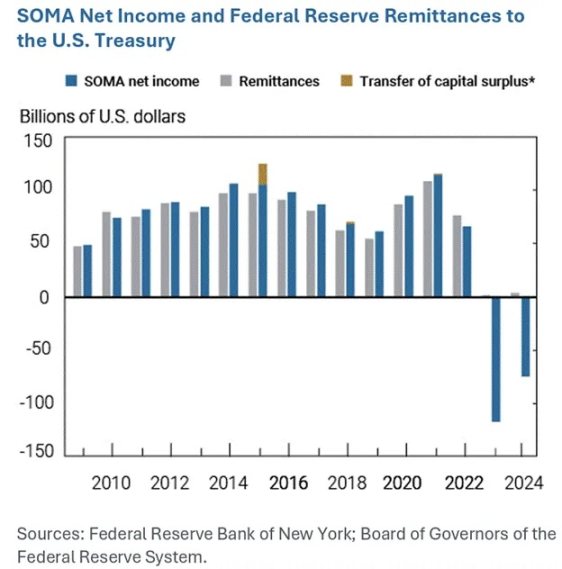

Nhưng vấn đề đối với Fed là lãi suất trên số dư dự trữ tăng khi lãi suất tăng. Đây không phải là điều tốt, vì các khoản lỗ chưa thực hiện trên danh mục trái phiếu của Fed cũng sẽ tăng khi lãi suất tăng. Kết quả là Fed mất khả năng thanh toán và có dòng tiền âm. Tuy nhiên, tình trạng dòng tiền âm này hoàn toàn là kết quả của các lựa chọn chính sách và có thể thay đổi được.

Nhưng vấn đề đối với Fed là lãi suất trên số dư dự trữ tăng khi lãi suất tăng. Đây không phải là điều tốt, vì các khoản lỗ chưa thực hiện trên danh mục trái phiếu của Fed cũng sẽ tăng khi lãi suất tăng. Kết quả là Fed mất khả năng thanh toán và có dòng tiền âm. Tuy nhiên, tình trạng dòng tiền âm này hoàn toàn là kết quả của các lựa chọn chính sách và có thể thay đổi được.

Thượng nghị sĩ Hoa Kỳ Ted Cruz gần đây đã đề xuất rằng có lẽ Fed nên ngừng trả lãi cho số dư dự trữ (IORB). Điều này sẽ buộc các ngân hàng phải bù đắp cho khoản thu nhập lãi suất bị mất bằng cách chuyển đổi dự trữ thành trái phiếu kho bạc. Cụ thể, tôi nghĩ rằng các ngân hàng sẽ chọn mua trái phiếu kho bạc ngắn hạn vì đặc điểm giống tiền mặt và có lợi suất cao của chúng.

Thượng nghị sĩ Ted Cruz đã gây sức ép với các đồng nghiệp để chấm dứt việc trả lãi cho các ngân hàng dựa trên dự trữ, một sự thay đổi mà ông cho rằng sẽ góp phần đáng kể vào việc giảm thâm hụt. — Nguồn: Reuters

Tại sao Fed lại in tiền để ngăn các ngân hàng hỗ trợ đế chế này? Các chính trị gia không có lý do gì để phản đối thay đổi chính sách này. Cả đảng Dân chủ và Cộng hòa đều muốn thâm hụt ngân sách, vậy tại sao không giải phóng sức mua 3,3 nghìn tỷ đô la của các ngân hàng vào thị trường Kho bạc để họ có thể chi tiêu nhiều tiền hơn? Với sự không sẵn lòng của Fed trong việc giúp nhóm Trump tài trợ cho chương trình nghị sự "Nước Mỹ trên hết", tôi nghĩ các nhà lập pháp Cộng hòa sẽ sử dụng đa số của họ ở cả Thượng viện và Hạ viện để tước quyền trả lãi cho dự trữ của Fed. Do đó, lần tới khi lợi suất tăng vọt, các nhà lập pháp sẽ sẵn sàng giải phóng số tiền khổng lồ này để trả cho sự hoang phí của họ.

Trước khi kết thúc bài viết này, tôi muốn nói về triển vọng lạc quan rằng tính thanh khoản của đồng đô la Mỹ chắc chắn sẽ tăng lên trong nhiệm kỳ của BBC, nhưng trước đó, tôi cũng cần nói về chiến lược nắm giữ thận trọng của Maelstrom từ bây giờ cho đến quý thứ ba.

Lưu ý cảnh báo

Mặc dù tôi rất lạc quan, tôi nghĩ có thể sẽ có một sự lắng dịu ngắn hạn về thanh khoản của USD sau khi "Đạo luật lớn, tuyệt vời" của Trump được thông qua.

Dự luật hiện bao gồm việc tăng trần nợ. Trong khi các chính trị gia sẽ mặc cả về nhiều điều khoản, Trump sẽ không ký bất kỳ dự luật nào không tăng trần nợ. Ông cần nhiều quyền vay hơn để tài trợ cho chương trình nghị sự của mình. Không có dấu hiệu nào cho thấy đảng Cộng hòa sẽ cố gắng buộc chính phủ cắt giảm chi tiêu. Câu hỏi dành cho các nhà giao dịch là: Điều gì sẽ xảy ra với thanh khoản đô la khi Bộ Tài chính tiếp tục vay ròng?

Kể từ ngày 1 tháng 1, Kho bạc đã tài trợ cho chính phủ chủ yếu bằng cách giảm số dư tài khoản vãng lai (tức là Tài khoản chung của Kho bạc, TGA). Tính đến ngày 25 tháng 6, số dư TGA là 364 tỷ đô la. Theo thông báo tái cấp vốn hàng quý mới nhất của Kho bạc, nếu trần nợ được nâng lên ngay bây giờ, số dư TGA sẽ được bổ sung lên 850 tỷ đô la thông qua phát hành trái phiếu, điều này sẽ dẫn đến việc thu hẹp thanh khoản đô la Mỹ là 486 tỷ đô la. Dự án thanh khoản đô la Mỹ lớn duy nhất có thể làm giảm tác động tiêu cực này là dòng tiền chảy ra từ chương trình mua lại đảo ngược (RRP), hiện có số dư là 461 tỷ đô la.

Chỉ riêng việc bổ sung TGA không nên được sử dụng như một cơ hội để bán khống Bitcoin, mà nên được thực hiện một cách thận trọng. Thị trường tăng giá có thể bị gián đoạn trong thời gian ngắn và tôi nghĩ rằng thị trường sẽ đi ngang hoặc giảm nhẹ từ bây giờ đến tháng 8 khi Jerome Powell phát biểu tại Cuộc họp thường niên của Fed Jackson Hole. Nếu việc bổ sung TGA thực sự dẫn đến việc thắt chặt thanh khoản USD, Bitcoin có thể giảm xuống còn 90.000-95.000 đô la; nếu quá trình bổ sung diễn ra suôn sẻ, Bitcoin sẽ dao động trong phạm vi 100.000 đô la và không thể phá vỡ mức cao lịch sử là 112.000 đô la. Tôi có linh cảm rằng Powell sẽ tuyên bố chấm dứt thắt chặt định lượng và/hoặc những thay đổi có vẻ tầm thường nhưng quan trọng khác đối với quy định về ngân hàng. Đến đầu tháng 9, trần nợ sẽ được nâng lên, TGA sẽ được bổ sung phần lớn và Đảng Cộng hòa sẽ tập trung vào "phân phối lợi ích" để tránh lặp lại những sai lầm "kiểu Mamdani" trong cuộc bầu cử quận vào tháng 11 năm 2026. Vào thời điểm đó, sự gia tăng đột biến trong việc tạo ra tiền sẽ đẩy nến chữ thập xanh xuyên thủng đường phòng thủ ngắn hạn.

Maelstrom sẽ đầu tư mạnh vào USDe thế chấp (Ethena USD) từ bây giờ cho đến cuối tháng 8. Chúng tôi đã xóa tất cả các vị thế tiền rác thanh khoản và có thể giảm thêm mức độ tiếp xúc với Bitcoin tùy thuộc vào hành động giá. Các altcoin được mua vào khoảng ngày 9 tháng 4 đã đạt được lợi nhuận gấp 2-4 lần trong ba tháng. Nếu không có chất xúc tác thanh khoản rõ ràng, lĩnh vực altcoin sẽ bị ảnh hưởng nặng nề. Sau đó, chúng ta có thể yên tâm "phát hiện rò rỉ" và có thể thu được lợi nhuận gấp 5-10 lần trước khi thanh khoản fiat lại trì trệ vào cuối quý 4 năm 2025 hoặc đầu quý 1 năm 2026.

Bản tóm tắt

Việc các ngân hàng TBTF áp dụng stablecoin sẽ tạo ra sức mua trái phiếu kho bạc ngắn hạn lên tới 6,8 nghìn tỷ đô la; việc Cục Dự trữ Liên bang ngừng trả lãi cho số dư dự trữ sẽ tạo ra sức mua trái phiếu kho bạc ngắn hạn lên tới 3,3 nghìn tỷ đô la.

Nhờ chính sách của BBC, 10,1 nghìn tỷ đô la cuối cùng sẽ chảy vào thị trường trái phiếu kho bạc ngắn hạn. Nếu dự đoán của tôi là đúng, tác động của đợt bơm thanh khoản này vào tài sản rủi ro sẽ giống hệt như tác động của 2,5 nghìn tỷ đô la của Bad Gurl Yellen, điều này sẽ khiến thị trường trở nên điên cuồng!

Nhờ chính sách của BBC, 10,1 nghìn tỷ đô la cuối cùng sẽ chảy vào thị trường trái phiếu kho bạc ngắn hạn. Nếu dự đoán của tôi là đúng, tác động của đợt bơm thanh khoản này vào tài sản rủi ro sẽ giống hệt như tác động của 2,5 nghìn tỷ đô la của Bad Gurl Yellen, điều này sẽ khiến thị trường trở nên điên cuồng!

Đây là một "mũi tên" thanh khoản khác trong hộp công cụ chính sách của BBC có thể được sử dụng bất cứ lúc nào. Nó sẽ cần thiết khi "Dự luật lớn và đẹp" của Trump được thông qua và trần nợ được nâng lên. Bởi vì sớm thôi, các nhà đầu tư sẽ lại bắt đầu lo lắng: Làm thế nào thị trường Kho bạc có thể tiêu hóa được số lượng nợ khổng lồ sẽ được phát hành mà không bị sụp đổ?

Một số người trong số các bạn vẫn đang chờ đợi "Money Godot" (Godot xuất phát từ vở kịch phi lý "Waiting for Godot" của nhà văn người Ireland Samuel Beckett. Trong vở kịch, hai nhân vật chính luôn chờ đợi một người tên là Godot, nhưng Godot không bao giờ xuất hiện, tượng trưng cho sự chờ đợi vô ích của mọi người về một điều gì đó ảo tưởng và khó đạt được), chờ Chủ tịch Cục Dự trữ Liên bang Powell công bố một vòng nới lỏng định lượng không giới hạn mới và cắt giảm lãi suất, và sau đó bạn sẵn sàng bán trái phiếu và mua tiền điện tử. Nhưng điều này sẽ không xảy ra, ít nhất là cho đến khi Hoa Kỳ chắc chắn sẽ bùng nổ thành một cuộc chiến tranh nóng với Nga, Trung Quốc và Iran, hoặc một tổ chức tài chính lớn có tầm quan trọng trong hệ thống đang bên bờ vực phá sản. Ngay cả suy thoái cũng không thể triệu hồi Godot này. Vì vậy, hãy ngừng nghe những kẻ ngốc ngồi trên "ghế mềm" và lắng nghe những gì người cầm "cây gậy lớn" nói. Người trước ám chỉ Powell, và người sau ám chỉ BBC.

Đừng mắc lại sai lầm đó nữa. Nhiều cố vấn tài chính vẫn đang thúc đẩy khách hàng mua trái phiếu, nói rằng lợi suất dự kiến sẽ giảm. Tôi nghĩ các ngân hàng trung ương trên toàn thế giới sẽ cắt giảm lãi suất và in tiền để ngăn chặn sự sụp đổ của thị trường trái phiếu chính phủ. Và ngay cả khi các ngân hàng trung ương không hành động, Bộ Tài chính sẽ hành động. Đây chính xác là quan điểm tôi đưa ra trong bài viết này: Tôi nghĩ BBC có thể mở khóa tới 10,1 nghìn tỷ đô la sức mua của Bộ Tài chính bằng cách hỗ trợ quy định về tiền ổn định, miễn trừ SLR và ngừng tính lãi dự trữ (IORB).

Nhưng thực sự thì, nắm giữ trái phiếu và kiếm được 5% hay 10% có ích gì? Bạn sẽ bỏ lỡ cơ hội Bitcoin tăng gấp 10 lần lên 1 triệu đô la hoặc Nasdaq 100 tăng gấp 5 lần lên 100.000 vào năm 2028.

Cách thực sự để chơi stablecoin không phải là đặt cược vào các công ty công nghệ tài chính cũ như Circle, mà là hiểu rằng chính phủ Hoa Kỳ vừa trao chìa khóa ra mắt "vũ khí thanh khoản" trị giá nghìn tỷ đô la cho các ngân hàng TBTF, nhưng vũ khí này được che đậy bằng lớp áo "đổi mới". Đây không phải là tài chính phi tập trung (DeFi) hay tự do tài chính, mà là một bộ trang phục kiếm tiền từ nợ được mặc trên Ethereum.

Nếu bạn vẫn đang chờ Powell nói "nới lỏng định lượng không giới hạn" vào tai bạn trước khi dám đầu tư vào tài sản rủi ro, thì xin chúc mừng, bạn chính là "thanh khoản thoát" của người khác.

Vậy nên, hãy mua Bitcoin, mua JPMorgan, quên Circle đi. Con ngựa thành Troy của stablecoin đã vào thành, và khi nó mở cổng, nó sẽ không chứa đầy những giấc mơ tự do, mà chứa đầy thanh khoản để mua trái phiếu kho bạc ngắn hạn nhằm duy trì bong bóng thị trường chứng khoán, tài trợ cho thâm hụt và giữ thế hệ bùng nổ trẻ em ở đúng vị trí của họ. Đừng chờ đợi Powell "mở cửa" cho thị trường tăng giá nữa. BBC đã ấm lên, và đã đến lúc ông ấy tưới đẫm thế giới bằng "nước ép thanh khoản".

Tất cả bình luận