Được viết bởi: Buttercup Network & Thejaswini

Biên soạn bởi Shaw Golden Finance

Năm 2025, phe nổi dậy không tấn công các ngân hàng mà nộp đơn xin cấp giấy phép từ Văn phòng Kiểm soát Tiền tệ (OCC).

Tôi đang cố gắng hiểu toàn bộ hiện tượng "Đạo luật GENIUS".

Càng nghĩ, tôi càng thấy chuyện này thật lố bịch. Vậy nên, hãy kiên nhẫn nghe tôi giải thích vì sao chúng ta lại đi từ "hành động nhanh và phá vỡ mọi thứ" đến "hành động nhanh và tuân thủ".

Dự luật đã được ký và giờ chúng ta cuối cùng đã biết các quy tắc. Stablecoin đã được quản lý, không còn là điều bí ẩn nữa, và chúng ta biết chính xác ai có thể phát hành chúng, ai quản lý chúng và chúng hoạt động như thế nào. Nhưng điều này tự nhiên đặt ra câu hỏi: tất cả những điều này có nghĩa là gì?

Nếu bạn hỏi những người am hiểu tiền điện tử, họ sẽ hào hứng nói về việc đây chính là thời điểm chủ đạo của tiền điện tử, một cuộc cách mạng về quy định sẽ thay đổi mọi thứ. Họ sẽ hào hứng nói về "sự rõ ràng của quy định", "sự áp dụng của các tổ chức" và "tương lai của tiền tệ", trong khi vẫn nắm chặt dự luật dài 47 trang như thể nó là Hiến pháp.

Nếu bạn hỏi một viên chức Bộ Tài chính Hoa Kỳ, họ sẽ nói với bạn rất nhiều về việc điều này củng cố sự thống trị của đồng đô la nhiều hơn bao giờ hết như thế nào, làm cho mọi thứ an toàn và đáng tin cậy hơn ra sao, đưa đầu tư trở lại Hoa Kỳ ra sao và tất cả các thuật ngữ quan liêu thông thường.

Ai là người chiến thắng ở đây? Nhìn bề ngoài thì cả hai bên đều được lợi. Nhưng thành thật mà nói: lợi ích lớn hơn vẫn thuộc về các cơ quan quản lý. Tiền điện tử và Bitcoin từng muốn đánh bại các ngân hàng và chấm dứt sự thống trị của đồng đô la Mỹ. Giờ đây, họ muốn các ngân hàng phát hành tiền điện tử được hỗ trợ bởi đồng đô la Mỹ.

Đây chính là nghịch lý cốt lõi của toàn bộ vấn đề: các ngân hàng thực sự e ngại stablecoin, và điều này hoàn toàn có lý do. Họ thấy hàng nghìn tỷ đô la có khả năng chảy khỏi các khoản tiền gửi truyền thống sang các token kỹ thuật số hoàn toàn dự trữ, không lãi suất. Vậy Quốc hội sẽ làm gì? Họ cấm stablecoin trả lãi, về cơ bản là bảo vệ các ngân hàng khỏi nỗi lo sợ cạnh tranh của chính họ.

Luật quy định:

“Không có tổ chức phát hành stablecoin thanh toán được phép hoặc tổ chức phát hành stablecoin thanh toán nước ngoài nào được trả bất kỳ hình thức lãi suất hoặc thu nhập nào (bằng tiền mặt, mã thông báo hoặc thù lao khác) cho người nắm giữ bất kỳ stablecoin thanh toán nào chỉ để nắm giữ, sử dụng hoặc giữ lại bất kỳ stablecoin thanh toán nào.”

Trong khi đó, tiền điện tử đang nỗ lực xây dựng một giải pháp thay thế phi tập trung, không cần tin cậy cho tài chính truyền thống. Ngày nay, bạn có thể gửi stablecoin trực tuyến thông qua một tiện ích nhúng trong một ứng dụng được đầu tư mạo hiểm… và ứng dụng đó sẽ được thanh toán với một đơn vị phát hành được cấp phép… và đơn vị phát hành đó hợp tác với JPMorgan Chase. Tương lai đã đến. Và nó trông giống hệt như quá khứ—chỉ khác là trải nghiệm người dùng tốt hơn và nhiều tài liệu quy định hơn.

Đạo luật GENIUS tạo ra cỗ máy Rube Goldberg tuyệt vời này, nơi bạn có thể sở hữu công nghệ blockchain mang tính cách mạng, nhưng chỉ khi:

- Xin sự chấp thuận từ Văn phòng Kiểm toán Tiền tệ

- Duy trì tỷ lệ dự trữ trái phiếu kho bạc Hoa Kỳ là 1:1

- Nộp chứng nhận hàng tháng có chữ ký của CEO và CFO

- Cho phép các cơ quan chức năng đóng băng mã thông báo của bạn theo lệnh

- Hứa sẽ không bao giờ trả lãi

- Giới hạn hoạt động kinh doanh trong việc phát hành và mua lại stablecoin

- Xin sự chấp thuận từ Văn phòng Kiểm toán Tiền tệ

- Duy trì tỷ lệ dự trữ trái phiếu kho bạc Hoa Kỳ là 1:1

- Nộp chứng nhận hàng tháng có chữ ký của CEO và CFO

- Cho phép các cơ quan chức năng đóng băng mã thông báo của bạn theo lệnh

- Cam kết không bao giờ trả lãi

- Giới hạn hoạt động kinh doanh trong phạm vi "phát hành và mua lại stablecoin"

Câu cuối cùng đặc biệt thú vị. Bạn có thể cách mạng hóa ngành tài chính, nhưng nếu bạn cố gắng sử dụng nền tài chính cách mạng mà bạn đã thay đổi để làm điều gì khác, thì sẽ không bao giờ thành công.

Điều chúng ta đang chứng kiến là một phong trào được cho là chống lại sự kiểm soát đang dần trở nên phổ biến. Circle và các nhà phát hành stablecoin hiện tại khác đang hân hoan vì phần lớn họ đã tuân thủ, nên giờ đây họ có thể chứng kiến các đối thủ cạnh tranh ít được quản lý hơn bị loại khỏi "khu vực thử nghiệm".

Trong khi đó, Tether phải đối mặt với một lựa chọn mang tính sống còn: trở nên minh bạch và có trách nhiệm, hoặc bị cấm khỏi các sàn giao dịch của Hoa Kỳ vào năm 2028. Đối với một công ty xây dựng sự nghiệp dựa trên sự thiếu minh bạch và hoạt động ngân hàng nước ngoài, điều này chẳng khác nào để một con ma cà rồng làm công việc chính.

Tất nhiên, bản thân Tether không cần phải quá lo lắng về những điều này. Với vốn hóa thị trường 162 tỷ đô la, nó lớn hơn cả Goldman Sachs, lớn hơn GDP của hầu hết các quốc gia, và thẳng thắn mà nói, lớn hơn toàn bộ cơ quan quản lý đang cố gắng giám sát nó. Khi đạt đến quy mô đó, câu nói "tuân thủ hoặc rời đi" nghe giống như một lời khuyên hơn là một lời đe dọa.

“Điều khoản Libra”—một điều khoản về cơ bản ngăn cản các công ty công nghệ lớn phát hành stablecoin theo ý muốn—được đặt tên theo nỗ lực thất bại của Facebook trong việc tạo ra một loại tiền kỹ thuật số toàn cầu. Bạn còn nhớ khi mọi người lo ngại Facebook có thể làm suy yếu các loại tiền tệ có chủ quyền không? Giờ đây, chúng ta có một hệ thống mà Facebook cần sự chấp thuận nhất trí từ Cục Dự trữ Liên bang để phát hành một token kỹ thuật số không trả lãi và phải được bảo đảm hoàn toàn bằng chứng khoán Kho bạc Hoa Kỳ.

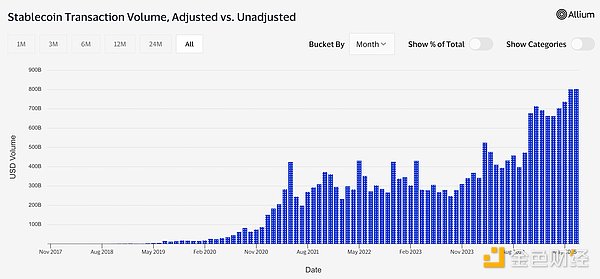

Tiếp theo là những lý do kinh tế thực tế cho sự gia tăng đột biến về nhu cầu. Các thương gia Hoa Kỳ hiện đang trả phí Visa và Mastercard từ 2% đến 3% cho mỗi giao dịch, thường là khoản chi lớn nhất của họ sau chi phí trả lương. Trong khi đó, thanh toán bằng stablecoin có thể chỉ tốn vài xu, hoặc thậm chí dưới 0,1%, cho các giao dịch lớn vì cơ sở hạ tầng blockchain loại bỏ nhu cầu phải có một mạng lưới rộng lớn các ngân hàng và bộ xử lý thẻ tín dụng để thu phí. Với 187 tỷ đô la chi phí xử lý thẻ hàng năm, việc giữ số tiền đó trong túi các thương gia là tiền thật. Không có gì ngạc nhiên khi Amazon và Walmart quan tâm đến các giải pháp stablecoin. Tại sao phải trả phí cho các ông lớn thẻ tín dụng khi bạn có thể gửi tiền kỹ thuật số trực tiếp?

Và rồi còn một vòng lặp phản hồi hơi đáng sợ mà chẳng ai muốn nhắc đến. Nếu stablecoin thực sự thành công, chúng ta đang nói đến hàng nghìn tỷ đô la được phát hành — và một phần đáng kể nhu cầu trái phiếu kho bạc Hoa Kỳ sẽ đến từ dự trữ stablecoin.

Nghe có vẻ ổn cho đến khi bạn nhận ra rằng nhu cầu về stablecoin vốn dĩ biến động mạnh hơn so với nhu cầu của các tổ chức đầu tư truyền thống. Nếu mọi người mất niềm tin vào stablecoin và bắt đầu rút chúng hàng loạt, tất cả trái phiếu kho bạc sẽ tràn ngập thị trường. Đột nhiên, chi phí vay của chính phủ Hoa Kỳ phụ thuộc vào tâm trạng của người dùng tiền điện tử trên Twitter. Giống như việc gắn các khoản thanh toán thế chấp của bạn với sự thay đổi tâm trạng của các nhà giao dịch trong ngày. Thị trường trái phiếu kho bạc đã trải qua nhiều biến động, nhưng áp lực bán theo thuật toán từ những người dùng stablecoin hoảng loạn là điều hoàn toàn mới mẻ.

Điều tuyệt vời nhất của tất cả những điều này là nó phản ánh hành trình của tiền điện tử từ tiền tệ hỗn loạn đến một loại tài sản tổ chức. Bitcoin được cho là tiền điện tử ngang hàng (peer-to-peer) không cần bên thứ ba đáng tin cậy. Giờ đây, chúng ta có luật liên bang đảm bảo rằng đô la kỹ thuật số chỉ có thể được phát hành bởi các bên thứ ba được quản lý chặt chẽ, đáng tin cậy và báo cáo cho một bên thứ tư thậm chí còn đáng tin cậy hơn.

Luật pháp yêu cầu các đơn vị phát hành stablecoin phải có khả năng đóng băng token trên mạng lưới blockchain khi được cơ quan chức năng yêu cầu. Điều này có nghĩa là mọi stablecoin được gọi là "phi tập trung" đều phải có một "công tắc khóa" tập trung. Đây không phải là lỗi mà là một tính năng.

Chúng tôi đã thành công trong việc tạo ra một loại tiền tệ chống kiểm duyệt với khả năng thực thi kiểm duyệt.

Luật pháp yêu cầu các đơn vị phát hành stablecoin phải có khả năng đóng băng token trên mạng lưới blockchain khi được cơ quan chức năng yêu cầu. Điều này có nghĩa là mọi stablecoin được gọi là "phi tập trung" đều phải có một "công tắc khóa" tập trung. Đây không phải là lỗi mà là một tính năng.

Chúng tôi đã thành công trong việc tạo ra một loại tiền tệ chống kiểm duyệt với khả năng thực thi kiểm duyệt.

Đừng hiểu lầm tôi. Tôi hoàn toàn ủng hộ sự minh bạch về quy định và các đồng tiền ổn định được bảo chứng bằng đô la. Thật tuyệt vời: đổi mới tiền điện tử có những quy tắc thực sự, và việc phổ biến đồng đô la kỹ thuật số giống như một cuộc cách mạng thực sự. Tôi hoàn toàn ủng hộ điều này. Nhưng đừng nghĩ rằng đây là một hành động hào phóng sáng suốt của các cơ quan quản lý. Các cơ quan quản lý không can thiệp vì họ đột nhiên hào hứng với đổi mới tiền điện tử. Đó là bởi vì có người bước vào Bộ Tài chính và nói, "Này, nếu chúng ta có thể khiến thế giới sử dụng nhiều đô la hơn, nhưng ở dạng kỹ thuật số, và yêu cầu họ mua thêm trái phiếu kho bạc để bảo chứng cho số đô la đó thì sao?" Đột nhiên, đồng tiền ổn định chuyển từ "một thứ tiền điện tử nguy hiểm" thành "một công cụ tuyệt vời để củng cố quyền bá chủ của đồng đô la".

Mỗi token USDC được đúc là một trái phiếu kho bạc Hoa Kỳ được bán ra, với tổng giá trị 242 tỷ đô la dưới dạng stablecoin, tương đương hàng chục tỷ đô la tài trợ trực tiếp cho Washington và thúc đẩy nhu cầu toàn cầu đối với nợ chính phủ Hoa Kỳ. Mỗi khoản thanh toán xuyên biên giới là một giao dịch khác không liên quan đến euro hay yên, và mỗi stablecoin được quản lý của Hoa Kỳ được niêm yết trên sàn giao dịch nước ngoài là một thành trì khác trong đế chế tiền tệ Hoa Kỳ.

Đạo luật GENIUS là một công cụ chính sách đối ngoại tinh vi được ngụy trang dưới dạng quy định tài chính trong nước.

Điều này đặt ra một số câu hỏi gây tranh cãi về chính xác những gì chúng ta đang xây dựng. Điều gì sẽ xảy ra khi toàn bộ hệ sinh thái tiền điện tử trở thành một phần bổ sung cho chính sách tiền tệ của Hoa Kỳ? Chúng ta đang xây dựng một hệ thống tài chính phi tập trung hơn, hay chúng ta chỉ đơn giản là xây dựng mạng lưới phân phối đô la phức tạp nhất thế giới? Nếu 99% stablecoin được neo theo đô la, và mọi cải tiến có ý nghĩa đều cần sự chấp thuận của Văn phòng Kiểm soát Tiền tệ, liệu chúng ta có vô tình biến công nghệ mang tính cách mạng này thành một ngành kinh doanh xuất khẩu tiền pháp định tối thượng hay không? Nếu năng lượng nổi loạn của tiền điện tử được chuyển hướng vào việc làm cho hệ thống tiền tệ hiện tại hiệu quả hơn thay vì thay thế nó, liệu có ai thực sự bận tâm miễn là thanh toán vẫn được lưu thông?

Nhanh hơn, và chúng ta đều có thể kiếm tiền? Những điều này không hẳn là vấn đề. Chỉ là khi mọi chuyện bắt đầu, không ai nghĩ chúng ta sẽ giải quyết được những vấn đề này.

Này, tôi cứ cười mãi về điều này, nhưng thực tế là nó có thể thực sự hiệu quả. Cũng như chúng ta đã đi từ các ngân hàng tự phát vào những năm 1830 đến Hệ thống Dự trữ Liên bang, chúng ta có thể đang chứng kiến tiền điện tử phát triển từ giai đoạn đầu hỗn loạn thành một phần trưởng thành, tầm thường nhưng có tầm quan trọng hệ thống của cơ sở hạ tầng tài chính.

Thật sao? Đối với 99,9% những người chỉ muốn chuyển tiền nhanh chóng và tiết kiệm mà không cần phải suy nghĩ về lý thuyết tiền tệ hay ý tưởng phi tập trung, thì đây có thể chính xác là thứ họ cần.

Các ngân hàng đã và đang chuẩn bị trở thành đơn vị phát hành chính các loại stablecoin mới được quản lý này. JPMorgan Chase, Bank of America và Citigroup đều đang chuẩn bị cung cấp dịch vụ stablecoin cho khách hàng. Các tổ chức mà tiền điện tử được kỳ vọng sẽ phá vỡ giờ đây sẽ là những người hưởng lợi chính từ sự chấp thuận của cơ quan quản lý.

Đây không phải là cuộc cách mạng mà ai cũng mong đợi, nhưng có lẽ là cuộc cách mạng mà ai cũng có thể trải nghiệm. Và theo một cách kỳ lạ nào đó, đây quả là một bước đột phá thiên tài.

Tất cả bình luận