Năm 2025, thị trường DeFi dường như đang đứng trước một ngã ba đường quan trọng. Các chính sách quản lý dần trở nên rõ ràng hơn từ trạng thái mơ hồ, công nghệ liên tục được đổi mới và các hoạt động on-chain ngày càng sôi động. Tất cả những dấu hiệu này đang báo hiệu một tín hiệu rõ ràng: một làn sóng DeFi mới đang âm thầm sẵn sàng. Từ những tín hiệu lỏng lẻo do Ủy ban Chứng khoán và Giao dịch Hoa Kỳ (SEC) đưa ra về việc staking PoS, đến khuôn khổ rõ ràng do Cơ quan Quản lý Chứng khoán Châu Âu (MiCA) cung cấp về việc tuân thủ, cho đến môi trường chính sách liên tục được tối ưu hóa tại thị trường Châu Á, "lệnh siết chặt" về tuân thủ vốn từng đè nặng lên DeFi đang dần được nới lỏng. Đồng thời, các ông lớn tài chính truyền thống như BlackRock và Fidelity cũng đã bắt đầu thử nghiệm thị trường DeFi, điều này đã khơi dậy niềm tin của toàn ngành. Nhưng câu hỏi vẫn còn đó: Liệu DeFi có thực sự trở thành tâm điểm chú ý của thị trường một lần nữa? Bài viết này sẽ phân tích tiềm năng phục hồi của DeFi từ năm góc độ: xu hướng quản lý, hiệu suất thị trường, xu hướng nóng, những thách thức phải đối mặt và chiến lược bán lẻ, kết hợp với dữ liệu on-chain mới nhất.

Vào tháng 6 năm 2025, Paul Atkins, Chủ tịch Ủy ban Chứng khoán và Giao dịch Hoa Kỳ (SEC), đã công khai tuyên bố tại một diễn đàn bàn tròn về "DeFi và Tinh thần Mỹ" rằng DeFi là "sự tiếp nối tinh thần Phố Wall trong kỷ nguyên số". Hệ thống "miễn trừ đổi mới" mà ông đề xuất sẽ mở ra một kênh ra mắt nhanh chóng cho các dự án DeFi đủ điều kiện. Quan trọng hơn, SEC đã nêu rõ rằng việc khai thác, đặt cược và xác minh theo cơ chế PoW hoặc PoS không cấu thành hoạt động chứng khoán. Điều này có nghĩa là các kịch bản ứng dụng như đặt cược thanh khoản, vốn ban đầu nằm trong vùng xám, giờ đây có cơ hội được hợp pháp hóa và đã mở ra những cánh cửa mới cho các nhà phát triển và tổ chức. Các giao thức như Lido và Rocket Pool có thể sẽ bắt đầu một vòng tăng trưởng TVL mới được thúc đẩy bởi các quỹ tổ chức. Đây không chỉ là một sự thay đổi trong thái độ quản lý mà còn có thể được coi là một hình thức chính thức xác nhận "tinh thần phi tập trung".

Trong vài năm qua, sự bất ổn tiềm ẩn về quy định đã khiến nhiều giao thức DeFi khó thu hút được nguồn vốn lớn. Tuy nhiên, tình hình hiện đã thay đổi. SEC và MiCA đã cấp "thẻ thông hành" từ hai thị trường quan trọng là Hoa Kỳ và Châu Âu, mở đường cho việc tuân thủ. Hiện tại, chúng ta đã thấy các ông lớn tài chính như BlackRock và Fidelity đã thử nghiệm thị trường tiền điện tử thông qua các quỹ ETF, stablecoin và các phương tiện khác. Ví dụ, EUROC do Circle phát hành đã trở thành đại diện tuân thủ theo khuôn khổ MiCA, tạo "cầu nối" cho DeFi với các quỹ đầu tư tổ chức.

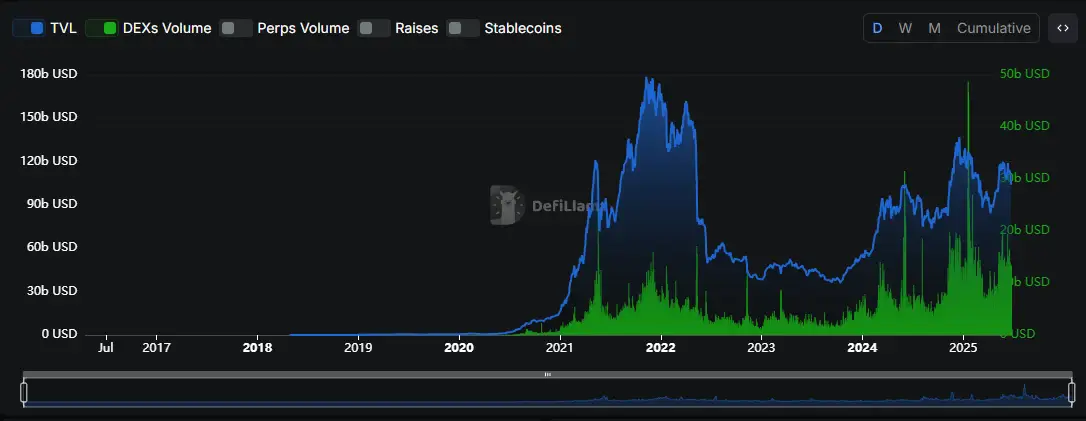

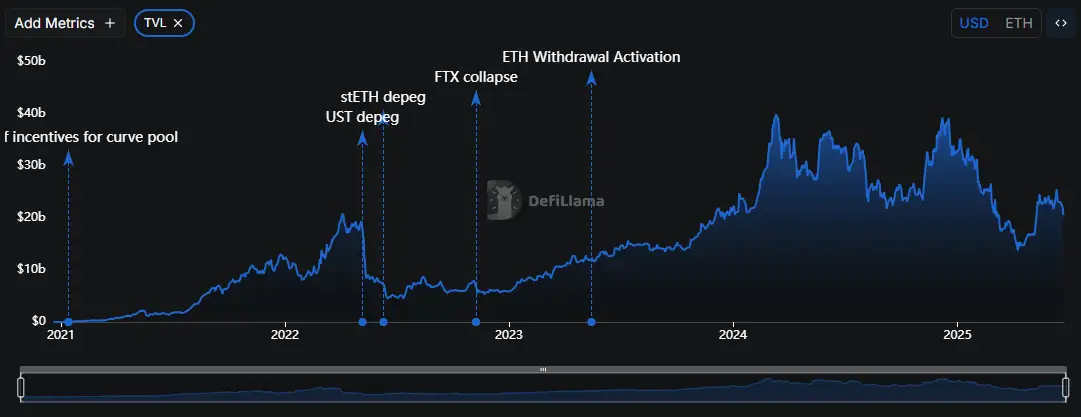

Dữ liệu trên chuỗi cho thấy tính đến quý 1 năm 2025, tổng giá trị giao dịch DeFi (TVL) toàn cầu đã phục hồi khoảng 30% từ mức thấp nhất năm 2022 lên 90 tỷ đô la, với phần lớn sự tăng trưởng được thúc đẩy bởi các tổ chức. Kể từ năm 2025, hoạt động trên chuỗi của DeFi đã cho thấy sự phục hồi đáng kể. Theo thống kê của DappRadar, trong quý 1 năm 2025, số lượng người dùng hoạt động hàng ngày của các giao thức DeFi đã tăng 25% so với cùng kỳ năm trước và khối lượng giao dịch tăng 40%.

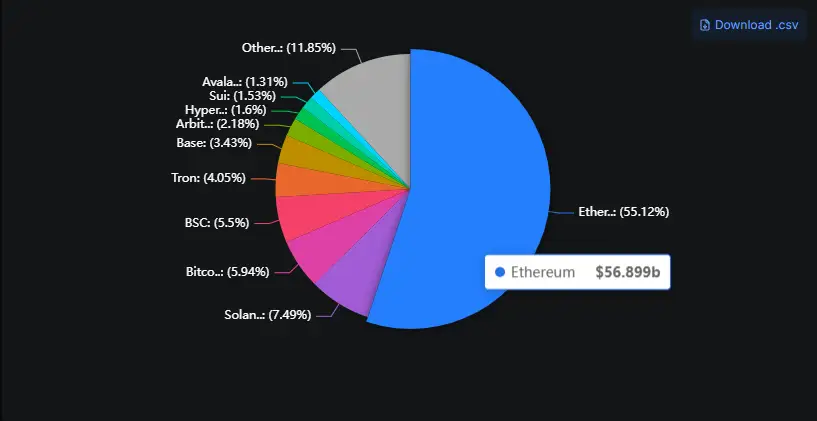

Mạng chính Ethereum vẫn chiếm 55% TVL, nhưng Layer2 (như Optimism và Arbitrum) đã tăng lên 20% TVL do lợi thế về gas thấp và thông lượng cao. Khối lượng giao dịch của các cầu nối chuỗi chéo (như LayerZero và Wormhole) cũng tăng vọt, cho thấy hệ sinh thái đa chuỗi đang bùng nổ. Xu hướng đa chuỗi này cũng thúc đẩy sự phát triển của các vai trò nền tảng. Một số nền tảng đã tích hợp quản lý tài sản đa chuỗi và đơn giản hóa tương tác của người dùng, tuân thủ khái niệm truy cập bằng một cú nhấp chuột vào thế giới tiền điện tử, giúp người dùng tham gia liền mạch vào thị trường staking và phái sinh của DeFi, đồng thời thích ứng với môi trường pháp lý mới với bố cục tuân thủ toàn cầu. Ví dụ: quá trình chuyển đổi sinh thái được nâng cấp gần đây của Coinstore cung cấp cho người dùng lối vào Web3 thuận tiện hơn. Sự phổ biến của Layer2 đã hạ thấp ngưỡng người dùng và thu hút các nhà đầu tư bán lẻ quay trở lại; trong khi sự tham gia thận trọng của các tổ chức có thể gây ra hiệu ứng bầy đàn, đẩy TVL lên cao hơn nữa.

1. Đặt cược chất lỏng

TVL của Lido đã vượt quá 35 tỷ đô la Mỹ, chiếm khoảng 30% thị trường staking Ethereum. Sau khi SEC "phát hành" staking PoS, rủi ro tuân thủ đã giảm xuống và sự sẵn sàng tham gia của các tổ chức tăng lên. Tiếp theo, staking xuyên chuỗi (như Cosmos và Polkadot) có thể trở thành động lực tăng trưởng mới. 2. Phái sinh phi tập trung (DeFi Derivatives) Khối lượng giao dịch của các giao thức phái sinh trên chuỗi được đại diện bởi dYdX và GMX đã tăng 60% so với cùng kỳ năm trước trong quý 1 năm 2025. Hợp đồng vĩnh viễn, giao dịch đòn bẩy và các chức năng khác đang trở nên hoàn thiện hơn, và khuôn khổ tuân thủ MiCA cũng cung cấp hỗ trợ chính sách cho các giao thức phái sinh để thu hút các tổ chức tham gia thị trường. 3. Quản lý tài sản trên chuỗi (On-chain Asset Management) Các giao thức quản lý tài sản như Yearn Finance và Enzyme đang cung cấp cho người dùng các chiến lược đầu tư tự động thông qua hợp đồng thông minh. Khi kênh tuân thủ mở ra, các tổ chức quản lý tài sản truyền thống cũng có thể sử dụng điều này như một phương tiện để phát hành các sản phẩm tài sản tiền điện tử nhằm tăng thêm TVL. Việc đặt cược thanh khoản và các sản phẩm phái sinh mang lại nguồn lợi nhuận cao cho DeFi, trong khi mảng quản lý tài sản là một nền tảng thử nghiệm cho việc tích hợp DeFi và tài chính truyền thống. Trong tương lai, hợp tác xuyên chuỗi và các chiến lược dựa trên AI có thể mở rộng hơn nữa ranh giới của DeFi. Mặc dù có triển vọng tươi sáng, vẫn còn bốn thách thức lớn cần được giải quyết trong quá trình hồi sinh DeFi:

- Rủi ro kỹ thuật: Lỗ hổng hợp đồng thông minh và tấn công cầu nối xuyên chuỗi vẫn thường xuyên xảy ra. Năm 2024, hơn 1 tỷ đô la tài sản đã bị mất do các vấn đề bảo mật.

- Sự khác biệt về quy định: Mặc dù SEC và MiCA đã nêu rõ hướng đi, nhưng vẫn chưa có định nghĩa thống nhất về stablecoin, sản phẩm phái sinh, v.v. trên toàn thế giới và việc tuân thủ xuyên biên giới vẫn là một vấn đề lớn.

- Áp lực cạnh tranh của CEX: Các sàn giao dịch tập trung liên tục thu hút người dùng DeFi bằng cách tối ưu hóa trải nghiệm người dùng và giảm phí giao dịch.

- Áp lực vĩ mô: Trong môi trường lãi suất cao, khẩu vị rủi ro của thị trường giảm xuống, làm trầm trọng thêm sự biến động của giá token DeFi.

Nếu DeFi thực sự muốn tiến xa, nó phải ưu tiên giải quyết hai thách thức kép là "bảo mật kỹ thuật" và "tuân thủ toàn cầu". Việc tăng cường kiểm toán, cải thiện cơ chế bảo hiểm và điều chỉnh chính sách ở nhiều nơi là những vấn đề mà các bên tham gia dự án không thể tránh khỏi.

Đối với các nhà đầu tư bán lẻ, chu kỳ DeFi mới vừa là cơ hội vừa là thách thức:

- Sàng lọc dự án: Ưu tiên các giao thức chính thống đã được phê duyệt tuân thủ, chẳng hạn như Aave, Uniswap hoặc các dự án stablecoin theo khuôn khổ MiCA;

- Chú ý đến hệ sinh thái Layer2: sử dụng các mạng lưới chi phí thấp như Optimism và Arbitrum để tham gia khai thác hoặc đặt cược;

- Phân bổ tài sản phi tập trung: Đừng “dồn hết tâm trí” vào một giao thức duy nhất. Hãy ưu tiên các dự án có kiểm toán, cộng đồng và hoạt động ổn định.

- Cải thiện nhận thức và kiểm soát rủi ro: làm quen với cách sử dụng ví, cài đặt Gas và đặt mức dừng lãi, dừng lỗ cho mỗi khoản đầu tư;

- Quan sát xu hướng của tổ chức: Chú ý đến xu hướng trên chuỗi của những gã khổng lồ như BlackRock và Fidelity để tham khảo nhằm đánh giá hướng đi của thị trường.

Với sự hỗ trợ của cổ tức theo quy định và tối ưu hóa công nghệ, các nhà đầu tư bán lẻ có cơ hội tham gia vào sự phát triển của DeFi với chi phí thấp hơn. Tuy nhiên, để gặt hái được làn sóng cổ tức này, điều kiện tiên quyết là phải duy trì khả năng đưa ra những đánh giá hợp lý và điều chỉnh linh hoạt.

DeFi đang trong "cửa sổ phục hồi" về chính sách, công nghệ và sự cộng hưởng của thị trường. Các chính sách quản lý đang trở nên rõ ràng hơn, các nền tảng công nghệ đang trưởng thành hơn, và niềm tin của các tổ chức đang trở lại. Trong tương lai, DeFi được kỳ vọng sẽ trở thành chủ đạo của thị trường một lần nữa. Tuy nhiên, rủi ro bảo mật, khác biệt về quy định, cạnh tranh trên sàn giao dịch điện tử (CEX) và bất ổn vĩ mô vẫn là hai điểm yếu chính hạn chế sự bùng nổ của nó. Liệu DeFi có trở thành điểm nóng một lần nữa? Xét từ những dấu hiệu hiện tại, câu trả lời nghiêng về "có". Tuy nhiên, liệu sức nóng có thể tiếp tục hay không cuối cùng phụ thuộc vào việc bên dự án có thực sự làm tốt công tác bảo mật và triển khai, cũng như liệu các cơ quan quản lý có tiếp tục đưa ra những tín hiệu tích cực hay không. Đối với các nhà đầu tư bán lẻ, vẫn có những cơ hội, nhưng chúng đòi hỏi sự khôn ngoan và kiên nhẫn. Chỉ bằng cách duy trì độ nhạy cảm thông tin và cải thiện năng lực vận hành, bạn mới có cơ hội nổi bật trong đợt sóng này.

Tất cả bình luận