Tác giả: Grayscale Research;

- Các lĩnh vực tiền điện tử là khuôn khổ độc quyền của chúng tôi được phát triển thông qua quan hệ đối tác với FTSE Russell Indexes để tổ chức thị trường tài sản kỹ thuật số và đo lường lợi nhuận. Trong quý 2 năm 2025, lợi nhuận giá và những thay đổi trong các chỉ số cơ bản trên các lĩnh vực tiền điện tử đã thay đổi.

- Gần đây chúng tôi đã ra mắt lĩnh vực AI Crypto, bao gồm 24 tài sản với tổng vốn hóa thị trường là 15 tỷ đô la. Dựa trên phương pháp chỉ số, lĩnh vực này đã tăng 10% trong quý 2.

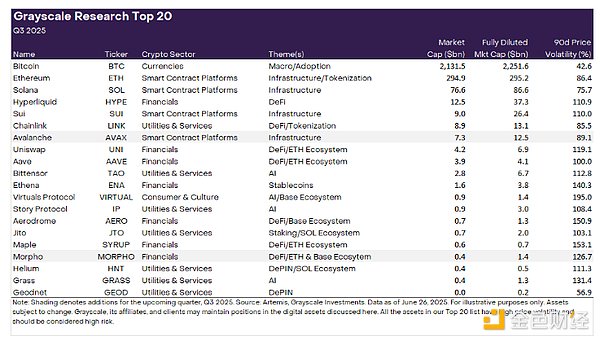

- Chúng tôi đã cập nhật danh sách 20 token hàng đầu của Grayscale Research. Danh sách 20 token hàng đầu bao gồm nhiều loại tài sản khác nhau trong không gian tiền điện tử mà chúng tôi tin rằng có tiềm năng lớn trong các quý tới. Những bổ sung mới trong quý này bao gồm Avalanche (AVAX) và Morpho (MORPHO). Tất cả các tài sản trong danh sách 20 token hàng đầu của chúng tôi đều có biến động giá cao và nên được coi là tài sản có rủi ro cao.

Mọi tài sản trong tiền điện tử đều có một số kết nối với công nghệ blockchain và chia sẻ cùng một cấu trúc thị trường cơ bản—nhưng đó là nơi điểm chung kết thúc. Lớp tài sản bao gồm nhiều công nghệ phần mềm khác nhau, với các ứng dụng trong tài chính tiêu dùng, trí tuệ nhân tạo (AI), phương tiện truyền thông và giải trí, trong số những ứng dụng khác. Để hiểu dữ liệu, Grayscale Research sử dụng một phân loại độc quyền và họ chỉ số được phát triển với sự hợp tác của FTSE/Russell có tên là Crypto Sectors (xem Hình 1). Tính đến bản sửa đổi mới nhất, khuôn khổ Crypto Sectors hiện bao gồm sáu phân khúc thị trường khác nhau, bao gồm AI Crypto Sectors được thảo luận bên dưới. Cùng nhau, chúng bao gồm 261 mã thông báo với tổng vốn hóa thị trường là 3 nghìn tỷ đô la.

Hình 1: Khung Crypto Sectors giúp tổ chức thị trường tài sản kỹ thuật số

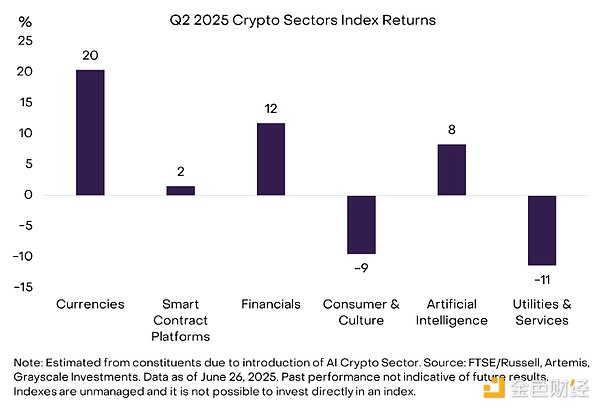

Lợi nhuận hỗn hợp trong quý 2 năm 2025, một quý được đánh dấu bằng cả thông báo về thuế quan "Ngày giải phóng" và hành động quân sự của Hoa Kỳ ở Trung Đông. Chỉ số tổng hợp FTSE/Grayscale Cryptocurrency Sector Total Market có trọng số vốn hóa thị trường của chúng tôi về cơ bản không thay đổi trong quý (Biểu đồ 2). Chỉ số Currency Cryptocurrency Sector hoạt động tốt hơn khi giá Bitcoin tăng 30% trong giai đoạn này. Chỉ số FTSE/Grayscale Financial Cryptocurrency Sector và Chỉ số FTSE/Grayscale Artificial Intelligence Cryptocurrency Sector cũng ghi nhận mức tăng nhỏ. Ngược lại, Chỉ số FTSE/Grayscale Consumer & Culture Cryptocurrency Sector giảm do sự yếu kém của một số đồng tiền meme và mã thông báo liên quan đến trò chơi. Chỉ số FTSE/Grayscale Utilities & Services Cryptocurrency Sector cũng giảm, phản ánh sự yếu kém chung trong các thành phần của nó.

Hình 2: Lợi nhuận của các lĩnh vực tiền điện tử khác nhau thay đổi trong quý 2 năm 2025

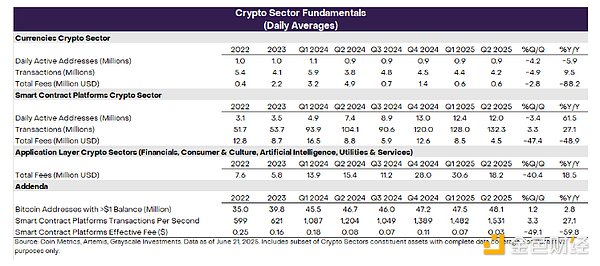

Blockchain không phải là doanh nghiệp, nhưng hoạt động kinh tế và sức khỏe tài chính của chúng có thể được đo lường theo những cách tương tự. Ba chỉ số quan trọng nhất của hoạt động trên chuỗi là người dùng, giao dịch và phí giao dịch. Vì blockchain là ẩn danh, các nhà phân tích thường sử dụng "địa chỉ hoạt động" (địa chỉ blockchain có ít nhất một giao dịch) làm đại diện không hoàn hảo cho số lượng người dùng.

Tương tự như lợi nhuận giá token, các chỉ số về sức khỏe tài chính của blockchain trong quý 2 năm 2025 cũng không đồng nhất. Một mặt, số lượng giao dịch trung bình được xử lý bởi các nền tảng hợp đồng thông minh đã tăng lên hơn 130 triệu, hay khoảng 1.500 giao dịch mỗi giây; khối lượng giao dịch tăng gần 30% trong năm qua (Biểu đồ 3). Mặt khác, phí giao dịch mà người dùng phải trả đã giảm trên diện rộng. Điều này một phần phản ánh sự hạ nhiệt hơn nữa của hoạt động giao dịch memecoin trên Solana, vốn là nguồn phí giao dịch chính trong các quý trước. Trên các blockchain được đưa vào phân tích này, phí giao dịch thực tế cho các nền tảng hợp đồng thông minh là khoảng 0,03 đô la (hoặc 3 xu cho mỗi giao dịch). Mặc dù phí lớp ứng dụng đã giảm theo từng tháng, nhưng chúng vẫn tăng với tốc độ hàng năm là từ 5 tỷ đô la đến 10 tỷ đô la trong bốn quý vừa qua.

Hình 3: Phí giao dịch giảm trong ngành tiền điện tử

Tháng trước, chúng tôi đã ra mắt ngành AI Crypto, một thay đổi đã được chính thức đưa vào FTSE/Grayscale Crypto Sector Series trong lần tái cân bằng chỉ số mới nhất. Ngành AI Crypto hiện bao gồm 24 token với tổng vốn hóa thị trường khoảng 15 tỷ đô la, tăng từ khoảng 5 tỷ đô la vào năm 2023, nhưng vẫn ít hơn 1% vốn hóa thị trường của Bitcoin (Biểu đồ 4). Tài sản lớn nhất trong ngành AI Crypto là Bittensor, một nền tảng được thiết kế để khuyến khích phát triển AI phi tập trung.

Hình 4: Không gian tiền điện tử AI có 24 tài sản và vốn hóa thị trường là 15 tỷ đô la

Nghiên cứu Grayscale Top 20 Token

Grayscale Research phân tích hàng trăm tài sản kỹ thuật số mỗi quý để cung cấp thông tin cho quá trình tái cân bằng của FTSE/Grayscale Cryptocurrency Industry Index Series. Dựa trên quy trình này, Grayscale Research tạo ra danh sách 20 tài sản hàng đầu trong ngành tiền điện tử. Danh sách này bao gồm danh mục tài sản đa dạng trong ngành tiền điện tử mà chúng tôi tin rằng có tiềm năng lớn trong quý tới (Biểu đồ 5). Phương pháp luận của chúng tôi bao gồm nhiều yếu tố, bao gồm tăng trưởng/áp dụng mạng lưới, chất xúc tác sắp tới, tính bền vững của các yếu tố cơ bản, định giá token, lạm phát nguồn cung token và rủi ro đuôi tiềm ẩn.

Trong quý vừa qua, trọng tâm của thị trường tiền điện tử bao gồm tình trạng lạm phát đình đốn và các rủi ro kinh tế vĩ mô khác (có thể là động lực tăng giá cho Bitcoin), cũng như tiến triển ở Hoa Kỳ về stablecoin và quy định về cấu trúc thị trường (cũng có vẻ hỗ trợ Ethereum và các tài sản liên quan đến DeFi). Những chủ đề này, cũng như tiến triển trong trí tuệ nhân tạo phi tập trung, được phản ánh rõ trong danh sách Top 20.

Do đó, trong quý này chúng tôi chỉ thực hiện hai thay đổi có liên quan nhiều hơn đến các nguyên tắc cơ bản của một giao thức cụ thể hơn là các chủ đề mới. Cụ thể, chúng tôi sẽ thêm:

1. Avalanche (AVAX): Avalanche là một nền tảng blockchain hợp đồng thông minh nổi tiếng - hiện đang xếp hạng thứ sáu trong không gian tiền điện tử theo vốn hóa thị trường. Đây là một phân khúc có tính cạnh tranh cao, với nhiều dự án chất lượng cao đang nỗ lực xây dựng nền tảng tốt nhất cho người dùng và nhà phát triển. Trên thực tế, rất khó để xác định nền tảng nào sẽ đạt được hiệu ứng mạng lâu dài nhất chỉ dựa trên công nghệ. Do đó, Grayscale Research đặt trọng tâm vào xu hướng áp dụng trên thực tế. Gần đây, Avalanche đã chứng kiến sự gia tăng về khối lượng giao dịch (cũng như sự tăng trưởng về người dùng và phí), điều này không phù hợp với hệ sinh thái của nó (điều này có thể liên quan đến việc bổ sung trò chơi điện tử MapleStory và khối lượng giao dịch stablecoin liên quan). Mặc dù chúng ta không biết liệu sự gia tăng hoạt động có tiếp tục hay không, nhưng sự gia tăng trong việc áp dụng hữu cơ này báo hiệu tốt cho vị thế cạnh tranh của Avalanche trong không gian tiền điện tử nền tảng hợp đồng thông minh và có thể hỗ trợ mã thông báo AVAX gốc của nó.

2. Morpho (MORPHO): Morpho là một giao thức cho vay phi tập trung được thế chấp quá mức có các nhóm cho vay độc lập ghép một tài sản thế chấp với một tài sản cho vay. Được xây dựng chủ yếu trên Ethereum và Base, Morpho có cấu trúc đơn giản cho phép người dùng khóa tài sản trong các kho lưu trữ có thể tùy chỉnh. Morpho đã phát triển nhanh chóng trong năm qua, với thu nhập phí hàng năm tăng lên khoảng 100 triệu đô la và tổng giá trị bị khóa (TVL) tăng gấp đôi lên hơn 4 tỷ đô la, khiến nó trở thành ứng dụng cho vay lớn thứ hai theo số liệu này. Tháng trước, Morpho đã công bố ra mắt Morpho V2, nhằm mục đích đưa DeFi đến với các tổ chức tài chính truyền thống. Grayscale Research lạc quan về tương lai của hoạt động cho vay trên chuỗi và Morpho dường như đang ở vị thế tốt để có khả năng giành được một phần trong sự tăng trưởng này (cùng với các giao thức liên quan đến cho vay khác trong danh sách 20 giao thức hàng đầu, Aave và Maple Finance).

Hình 5: AVAX và MORPHO nằm trong số 20 token hàng đầu trong quý 3 năm 2025

Để nhường chỗ cho Avalanche và Morpho, chúng tôi sẽ loại bỏ Lido DAO (LDO) và Optimism (OP) trong quý này. Cả hai dự án đều là những dự án dẫn đầu trong lĩnh vực tương ứng của mình (lần lượt là staking và Layer 2) và là cốt lõi của hệ sinh thái Ethereum. Tuy nhiên, nếu những thay đổi về quy định của Hoa Kỳ cho phép sử dụng rộng rãi hơn các dịch vụ staking (ví dụ: trong ETP), Lido có thể phải đối mặt với sự cạnh tranh về phí từ các nhà cung cấp staking tập trung. Công nghệ của Optimism được sử dụng rộng rãi bởi các mạng Ethereum Layer 2, bao gồm Base Chain của Coinbase, Unichain của Uniswap và chính mạng chính OP. Tuy nhiên, doanh thu phí do token OP tạo ra bị hạn chế. Ngoài ra, chúng tôi không chắc chắn tầm nhìn "siêu chuỗi" của Optimism sẽ hòa giải như thế nào với những nỗ lực của riêng Ethereum Foundation nhằm cải thiện khả năng tương tác, có lẽ thông qua các thiết kế rollup thay thế (tức là rollup "dựa trên" và "gốc"). Luận điểm đầu tư dài hạn cho LDO và OP vẫn không thay đổi: Lido cung cấp các dịch vụ staking thanh khoản cốt lõi, trong khi Optimism dẫn đầu cho Ethereum mở rộng quy mô. Tuy nhiên, chúng tôi không chắc chắn về triển vọng ngắn hạn và do đó sẽ thoát khỏi cả hai tài sản này trong quý tiếp theo.

Đầu tư vào loại tài sản tiền mã hóa có liên quan đến rủi ro, một số trong đó là rủi ro riêng của loại tài sản tiền mã hóa, bao gồm lỗ hổng hợp đồng thông minh và sự không chắc chắn về quy định. Ngoài ra, 20 tài sản hàng đầu của chúng tôi đều có tính biến động cao và nên được coi là rủi ro cao, do đó không phù hợp với tất cả các nhà đầu tư. Với những rủi ro của loại tài sản này, bất kỳ khoản đầu tư tài sản kỹ thuật số nào cũng nên được xem xét trong bối cảnh danh mục đầu tư và tính đến các mục tiêu tài chính của nhà đầu tư.

Tất cả bình luận