Vì khái niệm DeFAI ra đời vào đầu năm, tôi cứ nghĩ nó chỉ là "hãy để hộp trò chuyện giúp bạn nhấp vào một vài DeFi và đưa ra một số chiến lược", nhưng chỉ trong nửa năm, nhiều "nhà quản lý quỹ AI" đã tạo ra bảng điểm tiền thật và bạc. Tuy sôi động, nhưng cũng đã đến lúc chào đón bản đánh giá giữa năm của riêng bạn 🤔

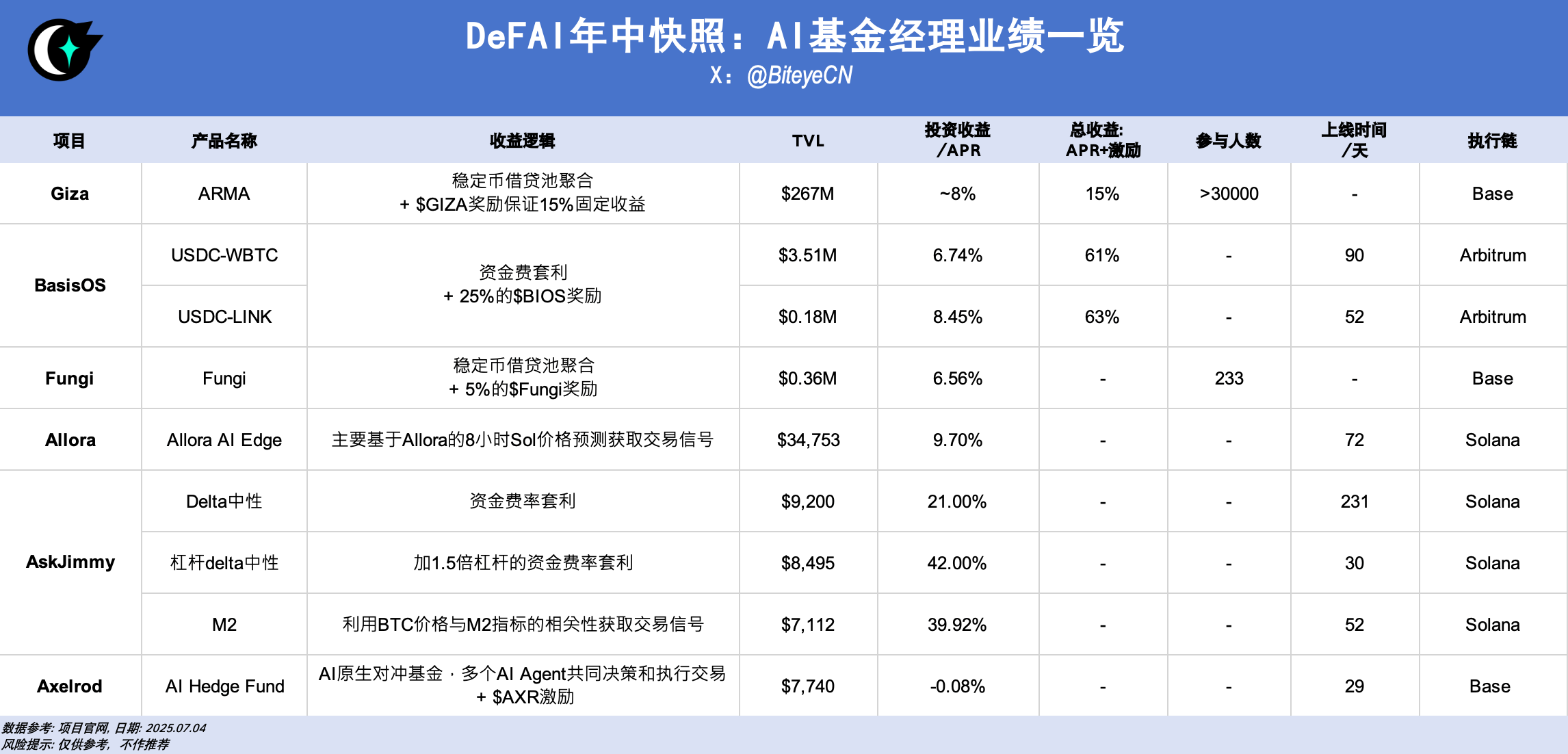

Chúng tôi đã tổng hợp một số dự án DeFAI có hiệu suất công khai, với APR lên đến 42%! Chỉ cần nhìn vào thu nhập + quy mô + chiến lược trong một bảng, bạn có thể thấy ngay điểm mạnh và điểm yếu👇

‼️Khoan đã, thông tin trên bàn vẫn chưa đủ, bạn muốn tìm hiểu sâu hơn về chi tiết chiến lược và tin đồn dự án của họ không? Nhấp vào chủ đề để trò chuyện chi tiết🧵

Giza @gizatechxyz có tham vọng lớn trong việc xây dựng một "backend định lượng" phi tập trung. Quả bom thử nghiệm đầu tiên là ARMA, và hiệu quả cho đến nay rất tốt.

Nói một cách đơn giản, ARMA là một công cụ di chuyển gạch AI hoạt động 24/7 và sẽ giúp bạn đưa stablecoin vào nhóm cho vay hấp dẫn nhất để kiếm lãi.

Quá trình hoạt động diễn ra đại khái như sau:

- Quét toàn bộ mạng - theo dõi thời gian thực tất cả các nhóm cho vay stablecoin, tính toán APR, mã thông báo khuyến khích và chi phí Gas.

- Lựa chọn và di chuyển cẩn thận - lợi nhuận > chi phí? Điều chỉnh vị thế ngay lập tức; lợi nhuận tụt hậu? Quay lại và bỏ chạy.

- Tự động gộp lãi - tiền lãi kiếm được sẽ được tái đầu tư và lãi được gộp lại để tăng thu nhập.

Bạn lo lắng không kiếm đủ lợi nhuận? Người đại diện đã đăng:

- Đảm bảo tỷ lệ lợi nhuận hàng năm là 15%.

- Nếu mức giảm thực tế < 15%, hệ thống sẽ airdrop token $GIZA mỗi tuần để bù vào phần chênh lệch.

Kết quả là - một chiến lược ổn định + giá sàn 15%, cho phép ARMA nhanh chóng phát triển thành kho tiền DeFAI có TVL lớn nhất.

Hơn thế nữa? ARMA có lẽ chỉ là món khai vị được Giza phục vụ thôi. Thật đáng để chờ đợi món tiếp theo.

Tóm tắt lại lối chơi của @BasisOS (một trong những dự án nổi bật do hệ sinh thái @virtuals_io khởi xướng):

“Mua giao ngay bằng tay trái và bán khống vĩnh viễn bằng tay phải. Dù thị trường có biến động thế nào, bạn cũng không cần phải lo lắng—chỉ cần tận dụng chênh lệch phí.”

Nói một cách đơn giản, đây chính là "phương pháp chênh lệch giá cơ bản" cổ điển:

- Giao ngay - mua tài sản cơ sở (hiện tại là WBTC và LINK);

- Phía phái sinh - tạo một vị thế bán khống mới cho cùng một tài sản cơ sở trên sàn giao dịch phi tập trung vĩnh viễn;

- Tự động cân bằng lại - tập lệnh AI hiệu chỉnh tỷ lệ mua-bán bất kỳ lúc nào để khóa ở vị thế trung lập của thị trường là Δ=0;

- Thu hoạch tiền mặt - ăn vào phí tài trợ và chênh lệch giá. Thị trường lên xuống không liên quan gì đến tôi. Biến động càng lớn, tôi càng vui.

- Tự động cân bằng lại - tập lệnh AI hiệu chỉnh tỷ lệ mua-bán bất kỳ lúc nào để khóa ở vị thế trung lập của thị trường là Δ=0;

- Thu hoạch tiền mặt - ăn vào phí tài trợ và chênh lệch giá. Thị trường lên xuống không liên quan gì đến tôi. Biến động càng lớn, tôi càng vui.

Ngoài ra còn có một ưu đãi token cực kỳ hấp dẫn: 25% tổng nguồn cung $BIOS sẽ được phân phối dần cho các nhà đầu tư trong vòng 12 tháng. Bạn tham gia thị trường càng sớm, bạn càng khai thác được nhiều, và bạn tham gia càng muộn, thị trường sẽ càng mỏng (một đường cong halving điển hình). Hiện tại, giai đoạn đầu kết hợp với mức giá cao của $BIOS, tổng lợi nhuận vượt quá 60%.

Tóm lại: BasisOS là một cỗ máy in tiền tự động cung cấp cho bạn khả năng “giữ cả vị thế mua và bán và đảm bảo lợi nhuận ổn định bất kể hạn hán hay lũ lụt”, cho phép lợi nhuận ổn định chảy vào bất kể thị trường tăng giá hay giảm giá.

@FungiAgents và ARMA của Giza là cùng một loại "người di chuyển gạch trên chuỗi". Hiện tại, họ đang tập trung vào việc tối ưu hóa lợi nhuận USDC trên chuỗi cơ sở và tập trung chuyển tiền vào nhóm có APR ròng cao nhất.

Sự khác biệt nằm ở phần thưởng token. Đội ngũ phát hành 5% token gốc $Fungi để thưởng LP. Các quy tắc rất DeFi: bạn càng tiết kiệm nhiều và giữ càng lâu thì trọng số điểm càng cao và bạn càng nhận được nhiều phần thưởng.

Hiện tại, chiến lược chênh lệch giá stablecoin khá giống với một quỹ tiền tệ: rủi ro định hướng thấp và biến động nhẹ. Tuy nhiên, ngưỡng thấp cũng đồng nghĩa với việc dễ dàng "lăn bánh". Khi các chiến lược tương tự xuất hiện trong tương lai, việc liệu nó có thể tiếp tục kiếm được chênh lệch giá một cách ổn định hay không phụ thuộc vào hiệu quả điều chỉnh vị thế và khả năng kiểm soát gas.

@AlloraNetwork là một mạng lưới AI mở được xây dựng trên Cosmos. Nói một cách đơn giản, nó thay đổi nguyên trạng ML truyền thống vốn "mỗi mô hình làm việc riêng" và mở ra chế độ "giao thoa mô hình", cho phép nhiều mô hình AI làm việc cùng nhau, kiểm tra công việc của nhau và thưởng cho nhau. Về lý thuyết, chúng càng giao thoa nhiều, chúng sẽ càng thông minh và sáng suốt hơn.

Dựa trên ý tưởng này, Allora đã phát triển các mô hình dự đoán cho các tài sản chính thống như BTC và SOL và chính thức ra mắt sản phẩm Allora AI Edge trên Vectis:

- Chủ yếu dựa trên dự báo giá SOL 8 giờ do mô hình Allora cung cấp để xác định vị thế mua và bán, tự động điều chỉnh vị thế sau mỗi 3 giờ theo dữ liệu nền;

- Khi dự đoán biến động cao, hãy sử dụng hợp đồng tương lai, quyền chọn hoặc vị thế đảo ngược để phòng ngừa rủi ro và cố gắng duy trì mức độ rủi ro trung lập/thấp;

- Tự tiến hóa: Nhiều mô hình liên tục học hỏi lẫn nhau và dữ liệu thời gian thực chảy ngược trở lại mạng theo thời gian thực, tạo thành vòng khép kín tự tiến hóa của "các mô hình giảng dạy bằng tiền thật".

Khách quan mà nói, đây là một chiến lược dám vượt ra khỏi "vùng an toàn" của stablecoin: việc đưa mô hình giao dịch AI trực tiếp vào thị trường thực và cung cấp dữ liệu bằng tiền thật là đáng khen ngợi. Sau hai tháng vận hành, lợi nhuận hàng năm đạt hơn 9% và mức giảm tối đa là 1,12%. Bảng điểm không quá cầu kỳ nhưng rất đáng chấp nhận.

Tuy nhiên, so với các nền tảng giao dịch chênh lệch giá ổn định có TVL chỉ hơn 30.000 đô la Mỹ và dễ dàng đạt tới hàng triệu đô la Mỹ, rõ ràng là có nhiều "người quan sát" hơn là "những người thực sự ngồi vào bàn".

Bước tiếp theo là xem liệu nó có thể sử dụng thời gian dài hơn và đường cong đẹp hơn để thu hút người xem vào thị trường hay không - nếu hiệu quả, tiền sẽ tự nhiên chảy vào; nếu không, nó chỉ có thể tạm thời đóng vai trò là một lĩnh vực thử nghiệm nhỏ ở cấp độ nghiên cứu khoa học để hoàn thiện thuật toán trước.

@askjimmy_ai là một nền tảng đầu tư AI thuộc khuôn khổ @arcdotfun, từng được thị trường ưa chuộng. Hiện tại, nền tảng này có ba chiến lược:

- Delta Neutral: Tận dụng chênh lệch giá không hiệu quả trên thị trường để thực hiện chênh lệch tỷ lệ tài trợ: Mua hợp đồng vĩnh viễn có thanh khoản hàng ngày > 1 triệu USD và tỷ lệ tài trợ hàng giờ > 0,007% để mở vị thế; nếu tỷ lệ trung bình trong 24 giờ qua chuyển sang âm, hãy đóng vị thế.

- Đòn bẩy Delta trung tính: Thêm đòn bẩy 1,5 lần vào phương pháp trên để khuếch đại cả lợi nhuận và rủi ro.

- M2: Nghiên cứu mối liên hệ lịch sử giữa giá BTC và nguồn cung M2 toàn cầu: mua vào khi thanh khoản lỏng lẻo và bán ra khi thanh khoản chặt chẽ.

TVL của ba công ty này vẫn nằm trong khoảng "bốn chữ số đô la Mỹ", nhưng APR của họ lại vượt xa trong danh sách của chúng tôi. Tuy nhiên, nếu bạn kiểm tra kỹ các hoạt động điều chỉnh vị thế của nền tảng, bạn sẽ thấy tần suất giao dịch của họ rất hạn chế. Trong số đó, chiến lược trung lập Delta có đòn bẩy với lợi nhuận cao nhất, mặc dù APR đạt 42%, nhưng không có bất kỳ hồ sơ điều chỉnh vị thế công khai nào kể từ tháng 4 năm nay, vì vậy cần phải xem xét liệu APR có bị thổi phồng hay không.

Dự án mới nhất xuất hiện, @AIxVC_Axelrod, là một dự án khác dám bước ra khỏi vùng an toàn. Dự án này cũng đến từ hệ sinh thái @virtuals_io và được giao nhiệm vụ vận hành ACP (giao thức chịu trách nhiệm kết nối các tác nhân trong hệ sinh thái Virtuals). Được định vị chính thức là một "quỹ đầu cơ AI bản địa": dự án này điều phối hơn 20 tác nhân AI trong hệ sinh thái Virtuals, bao gồm AIXBT, WachXBT, Gigabrain, v.v., để đánh giá thời điểm vào và ra tốt nhất, đồng thời tự động hóa việc mua bán giao ngay và hợp đồng.

Quỹ đầu cơ AI Axelrod là quỹ trực tuyến có thời gian hoạt động ngắn nhất nhưng lại có tham vọng lớn nhất - họ muốn xây dựng một đội ngũ đầu tư chuyên nghiệp bao gồm các tác nhân AI với sự phân công lao động rõ ràng và giao tiếp thông suốt: ví dụ, WachXBT chịu trách nhiệm kiểm tra an toàn, Gigabrain cung cấp tọa độ giá mua, MCP điều phối các quy trình nội bộ và ACP xây dựng các xa lộ bên ngoài, v.v.

Dự án mới được công khai chưa đầy một tuần, nhưng ngưỡng đầu tư đã được thiết lập: cần phải đặt cược/nắm giữ 500.000 $AXR để đăng ký.

Người phụ trách đưa ra lời cảnh báo: hãy để các đặc vụ làm quen với nhau trước, sau đó mới nói đến chuyện kiếm tiền khi ACP hoạt động trơn tru.

Vậy nên, mặc dù giá trị ròng vẫn âm, TVL đang tăng trưởng tốt. Một mặt, hệ sinh thái tiền ảo đã rất sôi động, và $AXR có thể được coi là người dẫn đầu trong số những người dẫn đầu; mặt khác, vị quan chức này cho biết những người tham gia sớm sẽ nhận được phần thưởng $AXR. Cộng cả hai yếu tố này lại, các quỹ đầu tư táo bạo đã nhanh chóng nhảy vào trước.

Nhìn chung, Axelrod sở hữu một tầm nhìn tuyệt vời và rất được ưa chuộng, vì vậy rất đáng để đầu tư dài hạn. Tuy nhiên, trước khi giá trị ròng của nó chuyển sang dương, việc bạn có sẵn sàng đầu tư tiền thật vào nó hay không phụ thuộc vào mức độ tin tưởng của bạn vào bản thiết kế này.

Kết thúc:

Trên đây là một số chiến lược lợi nhuận DeFAI mà chúng tôi đã tìm thấy và báo cáo hiệu suất của chúng đã được công bố. Nhìn chung, chúng hầu hết đều ổn định, nhưng cũng có một số người tiên phong cấp tiến. Sau khi đọc bài viết này, bạn có nghĩ rằng việc ném tiền vào AI và đếm lợi nhuận chỉ còn cách vài dòng mã, hay chỉ cần một chút can đảm?

Nếu bạn có danh mục đầu tư AI mạnh hơn, vui lòng chia sẻ trong phần bình luận - hãy cùng nhau tránh những cạm bẫy và kiếm được nhiều tiền hơn 👇🏻

Tất cả bình luận