Trong khi bạn vẫn đang suy nghĩ về điểm dừng chân tiếp theo của tiền điện tử, một "chìa khóa" kết nối tài sản thực và thế giới kỹ thuật số đang âm thầm xuất hiện.

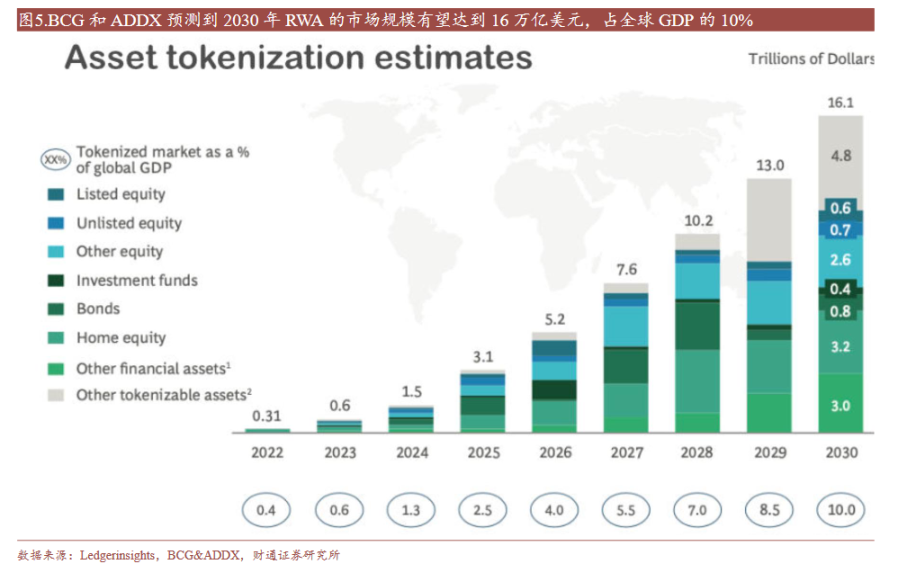

Theo quan điểm của các tổ chức toàn diện, tài sản thế giới thực (RWA) đang chuyển đổi tài sản tài chính truyền thống và tài sản vật chất (như trái phiếu Mỹ, bất động sản và năng lượng xanh) thành token kỹ thuật số trên chuỗi thông qua công nghệ blockchain. Một thị trường khổng lồ dự kiến đạt 16 nghìn tỷ đô la Mỹ vào năm 2030 đang mở ra.

Đối với các nhà đầu tư, điều này đồng nghĩa với việc mở ra một kỷ nguyên phân bổ tài sản mới. Các nhà phân tích tin rằng RWA không chỉ có thể phân mảnh các tài sản kém thanh khoản (như vốn cổ phần tư nhân và cơ sở hạ tầng), giảm đáng kể ngưỡng đầu tư, mà còn cung cấp cho các nhà đầu tư trên chuỗi những mục tiêu mới gắn liền với nền kinh tế thực và có lợi nhuận ổn định hơn.

RWA là gì?

RWA, dịch theo nghĩa đen là "tài sản thế giới thực", đề cập đến việc "mã hóa" tài sản thực (như bất động sản, khoản phải thu, hạn ngạch carbon, quyền thu nhập từ nhà máy điện, v.v.) thông qua công nghệ blockchain, để chúng có khả năng giao dịch, chia tách và lưu hành tài sản kỹ thuật số.

Nói tóm lại, RWA biến các tài sản truyền thống "không thể di chuyển, không thể bán và không đủ khả năng chi trả" trở nên giống như tiền điện tử, có thể được mua với số lượng nhỏ, giao dịch nhanh chóng và lưu hành xuyên biên giới.

Theo Huaxi Securities và Caitong Securities, RWA có ý nghĩa kép đối với những người tham gia thị trường:

- Đối với chủ sở hữu tài sản: RWA cung cấp một kênh tài chính sáng tạo với ưu điểm là giải ngân nhanh chóng, chi phí thấp và tính thanh khoản cao. RWA có thể chia nhỏ các tài sản lớn, tính thanh khoản thấp (như bất động sản và cơ sở hạ tầng) thành các cổ phần nhỏ và huy động vốn cho các nhà đầu tư toàn cầu.

- Đối với nhà đầu tư: RWA đã làm phong phú đáng kể các mục tiêu đầu tư trên chuỗi. So với các tài sản tiền điện tử bản địa có tính biến động cao, RWA được neo vào tài sản thực và có nguồn thu nhập ổn định hơn. Đồng thời, đặc điểm "phân mảnh" của nó cho phép các nhà đầu tư thông thường tham gia đầu tư vào các tài sản có giá trị cao với ngưỡng rất thấp (chẳng hạn như 50 đô la để đầu tư vào bất động sản Hoa Kỳ), thực sự hiện thực hóa một hệ sinh thái tài chính toàn diện mới từ "đầu tư tinh hoa" sang "đầu tư phổ thông".

Đường đua nghìn tỷ đô đã sẵn sàng

Các tổ chức thường tin rằng thị trường RWA toàn cầu đang bên bờ vực bùng nổ.

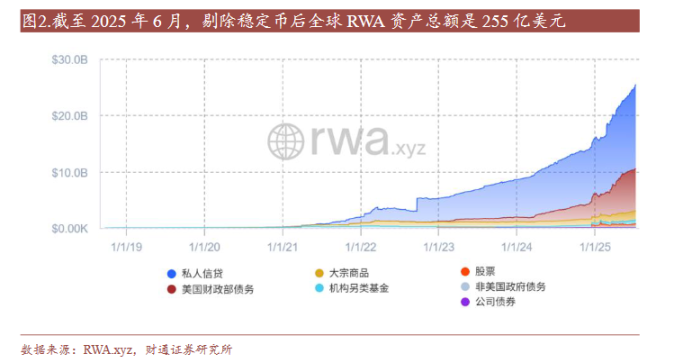

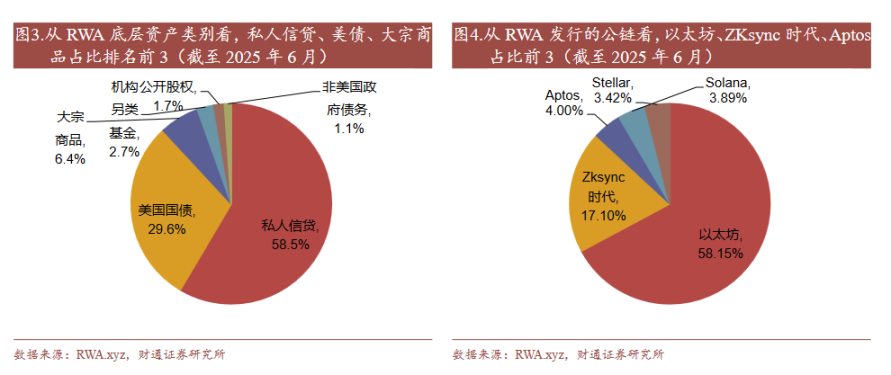

Theo dữ liệu từ RWA.xyz được Caitong Securities trích dẫn, tính đến tháng 6 năm 2025, tổng tài sản RWA toàn cầu không bao gồm stablecoin đã đạt 25,5 tỷ đô la Mỹ.

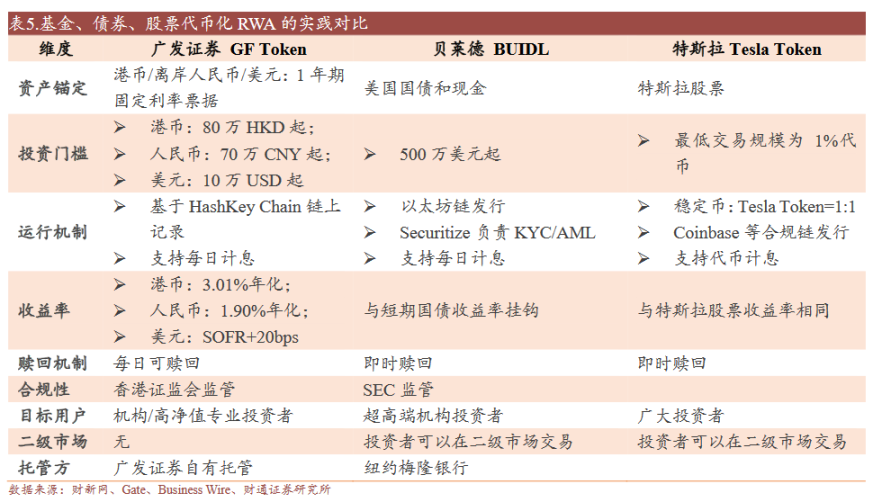

Thị trường hiện đang bị chi phối bởi tín dụng tư nhân (58,5%), trái phiếu kho bạc Hoa Kỳ (29,6%) và hàng hóa (6,4%). Quỹ thanh khoản kỹ thuật số định chế bằng đô la Mỹ (BUIDL) do BlackRock phát hành là dự án RWA đơn lẻ lớn nhất thế giới, với giá trị thị trường hơn 2,8 tỷ đô la Mỹ.

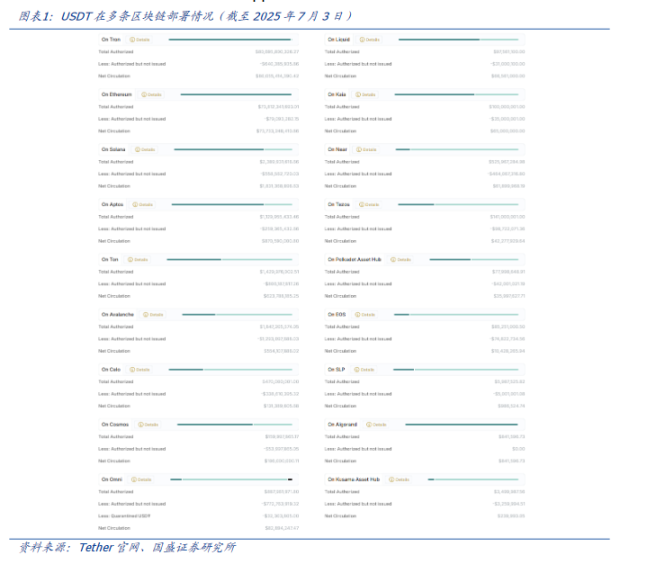

Dự án RWA chủ yếu được phát hành trên các chuỗi công khai như Ethereum (chiếm 58,2% thị phần), ZKsync và Aptos.

Báo cáo trích dẫn dự báo chung của Boston Consulting Group (BCG) và ADDX rằng đến năm 2030, thị trường mã hóa tài sản toàn cầu sẽ đạt 16,1 nghìn tỷ đô la, chiếm 10% GDP toàn cầu.

Từ khái niệm đến mọi thứ đều nằm trên blockchain

RWA không phải tự nhiên mà có, mà đã từng bước đi đến vị trí hiện tại, nhờ sự phát triển của công nghệ blockchain, sự trưởng thành của hệ sinh thái DeFi, việc thử nghiệm các tổ chức tài chính và việc thực hiện giám sát chính sách. Ngày nay, phạm vi hoạt động của RWA đang nhanh chóng mở rộng từ tài sản tài chính sang thế giới vật chất rộng lớn của bất động sản, năng lượng, du lịch văn hóa, và thậm chí cả sức mạnh tính toán AI.

1. Giai đoạn Khám phá Khái niệm (2016–2018): Nguyên mẫu Công nghệ và Thí nghiệm Tư duy

- Năm 2016, người đồng sáng lập Ethereum Vitalik Buterin đã đề xuất một thí nghiệm tư duy về các sàn giao dịch trên chuỗi và mã hóa tài sản.

- Từ năm 2017, các nền tảng như Polymath và Harbor đã khám phá công nghệ blockchain hóa chứng khoán, đánh dấu sự khởi đầu của RWA.

- Năm 2018, Uniswap đã sử dụng mô hình AMM để giải quyết vấn đề thanh khoản trên chuỗi, đặt nền tảng cho các giao dịch tài sản trên chuỗi như RWA.

2. Giai đoạn xây dựng cơ sở hạ tầng (2019–2021): Những nỗ lực dựa trên nền tảng để kết nối với DeFi

- Năm 2019, Securitize, OpenFinance và các công ty khác đã cung cấp dịch vụ phát hành và tuân thủ mã thông báo RWA; Liên minh TAC thúc đẩy việc thống nhất các tiêu chuẩn mã thông báo.

- Các nền tảng như Centrifuge đã bắt đầu mã hóa tài sản thực như các khoản phải thu và đã hợp tác với các nền tảng DeFi như MakerDAO để mở ra các kịch bản cho vay trên chuỗi.

- Stablecoin đang dần nổi lên và trở thành cơ sở giao dịch và giá trị neo giữ của hệ sinh thái RWA.

3. Các tổ chức tài chính tham gia thị trường (2022–2023): Vốn truyền thống tích hợp với thế giới Web3

- JPMorgan Chase, Goldman Sachs và các công ty khác đã bắt đầu chương trình thí điểm RWA để thúc đẩy việc blockchain hóa trái phiếu và tài sản vốn tư nhân.

- BlackRock và Franklin Templeton đã phát hành các quỹ được mã hóa và RWA đã bước vào tầm ngắm của "đội quân chính quy" từ DeFi.

- Các nền tảng như Securitize và Ondo Finance đã nổi lên như cơ sở hạ tầng trung gian cốt lõi cho tài sản chuỗi RWA.

- Stablecoin đã trở thành một trong những ứng dụng lớn nhất của RWA và là "tiên phong" trong quá trình số hóa tài sản thực.

4. Giai đoạn mở rộng ứng dụng (2024–nay): Từ tài sản tài chính đến nền kinh tế thực

- Tài sản tài chính: bao gồm trái phiếu, quỹ và cổ phiếu, kim loại quý và hàng hóa. Ondo đã ra mắt quỹ trái phiếu Hoa Kỳ được mã hóa OUSG, với TVL được xếp hạng trong số các nền tảng RWA hàng đầu thế giới; Jarsy đã phân mảnh cổ phiếu của các kỳ lân như SpaceX và đưa nó vào chuỗi, phá vỡ ngưỡng đầu tư trước IPO;

- Bất động sản: RealT mã hóa các bất động sản nhà ở tại Hoa Kỳ, với mức đầu tư tối thiểu là 50 đô la, thực sự hiện thực hóa bản chất "có thể bán được" của bất động sản; chính quyền Dubai đã ra mắt nền tảng RWA chính thức, có kế hoạch đưa 16 tỷ đô la tài sản bất động sản vào chuỗi vào năm 2033.

- Hướng đi mới nổi: Các lĩnh vực không chuẩn như năng lực tính toán AI, tài sản carbon, nông nghiệp và tài sản văn hóa và du lịch đang khám phá con đường RWA và có tiềm năng rất lớn trong tương lai.

Cần lưu ý rằng bản thân stablecoin là trường hợp sử dụng RWA (mã hóa tiền pháp định) thành công nhất. Đồng thời, nó cũng đóng vai trò là phương tiện giao dịch cốt lõi trong hệ sinh thái RWA, cung cấp các công cụ định giá và thanh toán cho việc lưu thông trên chuỗi của nhiều loại tài sản khác nhau.

Trung Quốc: Chính sách Hồng Kông được thực hiện đầu tiên, tài sản xanh dẫn đầu

Tại Trung Quốc, sự phát triển của RWA được đặc trưng bởi sự song hành giữa chính sách và các ứng dụng công nghiệp. Đặc biệt dưới sự lãnh đạo của Hồng Kông, tài sản xanh và sức mạnh tính toán đã trở thành những điểm nhấn nổi bật.

Hồng Kông, Trung Quốc là một cao nguyên chính sách cho sự phát triển của RWA toàn cầu. Huaxi Securities chỉ ra rằng Cơ quan Tiền tệ Hồng Kông đã cung cấp không gian thăm dò tuân thủ cho các dự án RWA thông qua cơ chế "Khu vực thử nghiệm quy định công nghệ tài chính". Năm 2025, Hồng Kông chính thức ban hành "Sắc lệnh Stablecoin" và ban hành "Tuyên bố Chính sách Phát triển Tài sản Kỹ thuật số 2.0", trong đó xác định rõ RWA và stablecoin là hướng phát triển cốt lõi, cung cấp cho thị trường một khuôn khổ pháp lý và lộ trình phát triển rõ ràng.

Theo báo cáo nghiên cứu từ Huaxi Securities, Soochow Securities, Caitong Securities và các tổ chức khác, tài sản năng lượng xanh là lĩnh vực tiên phong trong việc triển khai RWA tại Trung Quốc đại lục và Ant Digits là nhà cung cấp dịch vụ công nghệ cốt lõi.

- Cọc sạc: Năm 2024, Longxin Group và Ant Financial sẽ hoàn thành khoản tài trợ RWA trong nước đầu tiên trị giá 100 triệu nhân dân tệ tại Hồng Kông, Trung Quốc, với 9.000 cọc sạc làm tài sản cơ sở.

- Quang điện: GCL Energy đã neo giữ 82MW nhà máy điện quang điện phân tán tại hai tỉnh, hoàn thành RWA tài sản xanh quang điện đầu tiên trên thế giới, với số tiền tài trợ hơn 200 triệu nhân dân tệ.

- Trạm trao đổi pin: Patrol Eagle Group đã hoàn thành tài sản trao đổi pin đầu tiên trên thế giới RWA, huy động được hàng chục triệu đô la Hồng Kông.

- Năng lực tính toán và tài sản mới nổi: Soochow Securities và Huaxi Securities đều nhấn mạnh tiềm năng to lớn của RWA năng lực tính toán. Với sự phát triển của dự án "East Data West Computing" và các quỹ tín thác bất động sản (REIT) trung tâm dữ liệu, tài sản năng lực tính toán lần đầu tiên có nền tảng chuẩn hóa cho hoạt động trên chuỗi. Thị trường cho thuê năng lực tính toán dự kiến sẽ tăng trưởng từ 14,6 tỷ đô la Mỹ vào năm 2024 lên 63,6 tỷ đô la Mỹ vào năm 2031. Các dự án như BEVM đã hợp tác với những gã khổng lồ về năng lực tính toán như Bitmain để triển khai một kế hoạch hỗ trợ sinh thái trị giá hàng chục triệu đô la nhằm thúc đẩy sự phát triển của hệ sinh thái RWA năng lực tính toán.

Những thách thức cốt lõi và điểm khó khăn: quy định, công nghệ, rủi ro thị trường...

Bất chấp triển vọng đầy hứa hẹn, báo cáo của Guosheng Securities và Huaxi Securities cũng chỉ ra một số trở ngại lớn mà RWA phải vượt qua trên hành trình áp dụng rộng rãi:

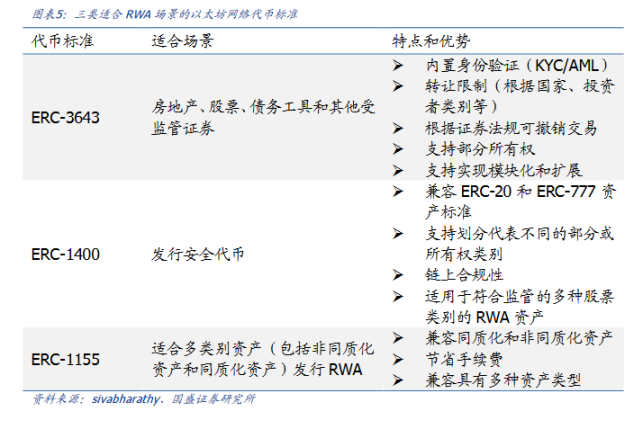

- Sự phức tạp của quy định và tuân thủ: Đặc tính chứng khoán được token hóa của tài sản RWA khiến chúng phải chịu sự giám sát chặt chẽ của luật chứng khoán. Ủy ban Chứng khoán và Giao dịch Hoa Kỳ (SEC) đã cảnh báo rõ ràng rằng chứng khoán được token hóa vẫn là chứng khoán, và các giao dịch trên chuỗi (giao dịch OTC) cũng như các vấn đề ở nước ngoài của chúng cần được giải quyết khẩn cấp. Xung đột giữa các quy định quản lý xuyên biên giới cũng mang lại thách thức cho lưu thông toàn cầu.

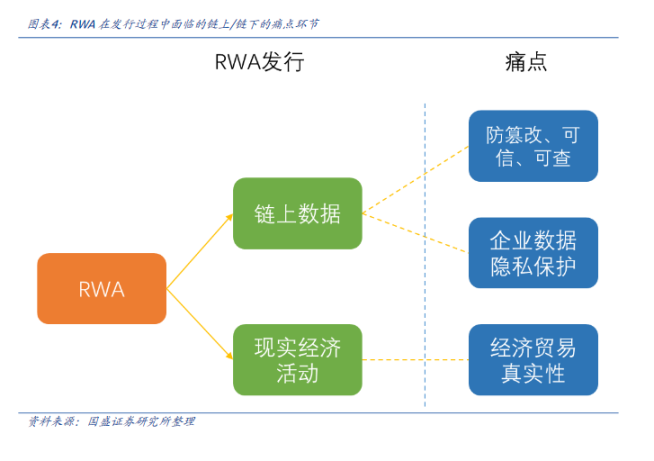

- Tính nhất quán giữa on-chain và off-chain: Làm thế nào để đảm bảo token on-chain thực sự phản ánh trạng thái của tài sản off-chain là vấn đề cốt lõi. Điều này đòi hỏi các công nghệ như Internet vạn vật (IoT) và AI để đảm bảo tính xác thực và độ tin cậy của dữ liệu off-chain, đồng thời giải quyết vấn đề "chặng đường cuối" trong thương mại, hậu cần và các liên kết khác.

- Cải tiến công nghệ và cơ sở hạ tầng: Hệ sinh thái RWA yêu cầu cơ sở hạ tầng mới, bao gồm hệ thống nhận dạng phi tập trung (DID) để đáp ứng các yêu cầu tuân thủ và các tiêu chuẩn mã thông báo mới như ERC-3643 có thể nhúng các quy tắc quản lý.

- Rủi ro thị trường: Hiện tại, tính thanh khoản của thị trường thứ cấp RWA nhìn chung còn hạn chế, và cơ chế định giá tài sản phi chuẩn (như tác phẩm nghệ thuật) vẫn chưa hoàn thiện. Ngoài ra, việc lưu ký tài sản ngoài chuỗi phụ thuộc vào các tổ chức tập trung, gây ra rủi ro đối tác.

Tất cả bình luận