Quản lý tài sản phi tập trung đang đi đầu

Quản lý tài sản tập trung và phi tập trung là hai mô hình quản lý tài sản đã xuất hiện trong bối cảnh nền kinh tế kỹ thuật số và công nghệ chuỗi khối.

Mô hình quản lý tài sản tập trung truyền thống dựa trên các tổ chức tài chính tập trung để quản lý tài sản. Các tổ chức này có quyền kiểm soát và quản lý tài sản và các nhà đầu tư cần tin tưởng họ để bảo vệ và quản lý tài sản của họ. Tuy nhiên, mô hình quản lý tài sản tập trung tồn tại một số vấn đề như thông tin bất đối xứng, tính thanh khoản của tài sản kém, phí quản lý cao khiến nhà đầu tư giảm niềm tin vào các mô hình quản lý tài sản truyền thống.

Với sự phát triển của công nghệ chuỗi khối, quản lý tài sản phi tập trung đã dần trở thành một mô hình quản lý tài sản mới. Mô hình quản lý tài sản phi tập trung dựa trên công nghệ chuỗi khối và hợp đồng thông minh phi tập trung để quản lý tài sản. Theo mô hình này, quyền kiểm soát và quản lý tài sản được phân bổ công bằng giữa tất cả những người tham gia mà không cần phải tin tưởng vào bất kỳ tổ chức tập trung nào và không có phí trung gian hoặc vấn đề bất đối xứng thông tin. Ngoài ra, mô hình quản lý tài sản phi tập trung còn có tính minh bạch và tính thanh khoản cao, cho phép các nhà đầu tư quản lý và chuyển nhượng tài sản của mình một cách tự do hơn.

Nhìn chung, với sự phát triển và ứng dụng không ngừng của công nghệ chuỗi khối, mô hình quản lý tài sản phi tập trung được kỳ vọng sẽ trở thành một xu hướng quan trọng trong lĩnh vực quản lý tài sản trong tương lai. Ngày càng có nhiều nhóm cố gắng cung cấp giải pháp theo cách riêng của họ. Enzyme Finance (trước đây gọi là Melon) là công ty tiên phong trong các giao thức quản lý tài sản trên chuỗi, ra mắt vào đầu năm 2016, trước cả năm so với đợt bùng nổ ICO năm 2017. Theo thời gian, ngày càng có nhiều sản phẩm quản lý tài sản trên chuỗi đã xuất hiện, chẳng hạn như dHedge, Solrise, Solstreet và những công ty khác đang xử lý các thị trường tương tự trong các chuỗi L1 khác nhau. Ngoài ra, đã có một số giao thức tạo chỉ mục, chẳng hạn như TokenSet và Index Coop, cung cấp mức độ rủi ro giống như ETF thay vì các chiến lược mua và nắm giữ miễn phí. DeFund, với tư cách là một giao thức đầu tư và quản lý tài sản phi tập trung, đã nhận ra xu hướng phát triển trong tương lai của thị trường và đang cố gắng cung cấp giải pháp thân thiện hơn cho người dùng tiền điện tử.

Giải pháp của DeFund để quản lý quỹ phi tập trung

- Giảm thiểu các vấn đề về niềm tin giữa các nhà quản lý quỹ và nhà đầu tư

Mô hình quản lý quỹ tập trung truyền thống dựa vào các tổ chức tài chính tập trung để quản lý và kiểm soát tài sản, điều này đòi hỏi các nhà đầu tư phải tin tưởng các tổ chức này để bảo vệ và quản lý tài sản của họ. Tuy nhiên, các tổ chức tập trung dễ bị rủi ro thao túng, thông tin bất cân xứng và các sự kiện không lường trước, làm tổn hại đến sự an toàn của tài sản của nhà đầu tư. Các quỹ phi tập trung áp dụng mô hình quản lý tài sản phi tập trung dựa trên công nghệ chuỗi khối và hợp đồng thông minh để quản lý tài sản. Quyền kiểm soát và quản lý tài sản được phân phối giữa tất cả những người tham gia trong mạng, loại bỏ nhu cầu tin tưởng vào bất kỳ tổ chức tập trung nào và giảm thiểu các vấn đề về thông tin bất đối xứng.

- Hạ thấp các rào cản đối với quản lý tài sản và đầu tư

Tài chính truyền thống phải chịu chi phí pháp lý, đăng ký và công chứng cao khi tạo quỹ và yêu cầu trình độ nghiêm ngặt. Ngược lại, việc tung ra một quỹ trực tuyến trên Ethereum có giá dưới 100 đô la và chi phí có thể giảm xuống còn vài đô la trên một số chuỗi bên có thông lượng cao. Bất kỳ ai có kinh nghiệm đầu tư đều có thể tham gia mà không gặp rào cản, tạo cơ hội cho những người bình thường tham gia vào các trò chơi có năng suất cao. Bất kể sự khác biệt về sự giàu có hay địa vị, các nhà đầu tư bình thường có thể đầu tư vào một quỹ với chi phí thấp hơn và giảm chi phí thử và sai.

- Thanh khoản tài sản cao, với đăng ký và mua lại theo yêu cầu

Tính thanh khoản tài sản của các quỹ tập trung truyền thống bị hạn chế và các nhà đầu tư cần tuân thủ các khoảng thời gian khóa nhất định và không thể tự do trao đổi. Ngược lại, các quỹ phi tập trung có tính thanh khoản tài sản cao hơn và có thể được giao dịch và trao đổi bất cứ lúc nào. Các nhà đầu tư có thể quản lý và chuyển nhượng tài sản của họ một cách tự do hơn. DeFund dành cho các nhà đầu tư thông thường để đăng ký và mua lại theo yêu cầu, cho phép họ điều chỉnh danh mục đầu tư của mình theo hiệu suất thời gian thực của các quỹ.

- Tuân thủ nghiêm ngặt phạm vi và quy tắc đầu tư

Trong tài chính truyền thống, các quy tắc và ủy quyền của quỹ thường không được thực thi nghiêm ngặt theo thỏa thuận của nhà đầu tư và các nhà quản lý quỹ có thể thay đổi chúng một cách tùy tiện sau này. Các quỹ dựa trên chuỗi khối có thể thực thi nghiêm ngặt các quy tắc quỹ theo các yêu cầu của thỏa thuận. Các nhà quản lý quỹ của DeFund hạn chế nghiêm ngặt phạm vi đầu tư và các giao thức tương tác khi tạo quỹ và không thể thực hiện các thay đổi sau này. Mặc dù có một số hạn chế về quản lý quỹ sau này nhưng cách làm này tối đa hóa sự an toàn cho tài sản của nhà đầu tư.

- Khả năng kết hợp quản lý tài sản

Quản lý tài sản phi tập trung quản lý tiền thông qua các giao thức trên chuỗi và thiết lập tương tác với các giao thức DeFi của bên thứ ba, từ đó xây dựng một khung sản phẩm mô-đun có thể được mở rộng sau này để nâng cao khả năng kết hợp của các khoản đầu tư tài sản, chẳng hạn như giao ngay, hợp đồng, đòn bẩy, vay, bảo hiểm và các chức năng phái sinh khác. DeFund đã ra mắt trước đây trên mạng Ethereum và Polygon, đồng thời thực hiện giao dịch giao ngay và khai thác thanh khoản thông qua Uniswap. Gần đây, nó đã ra mắt trên mạng Arbitrum và hỗ trợ GMX, giúp mở rộng mạng để tiếp cận nhiều tài sản và người dùng trên chuỗi hơn, đồng thời cho phép giao dịch hợp đồng và đòn bẩy thông qua GMX, làm phong phú thêm các chiến lược đầu tư của nhà quản lý quỹ. Trong tương lai, nó sẽ tiếp tục kết nối với các mạng và giao thức DeFi khác, trao quyền cho các nhà quản lý quỹ và nhà đầu tư.

DeFund tích hợp với giao thức Arbitrum và GMX

Arbitrum, như một giải pháp Lớp 2 của Ethereum, nhằm mục đích cải thiện thông lượng và khả năng mở rộng của Ethereum trong khi vẫn duy trì bảo mật và phân cấp. Bằng cách triển khai các hợp đồng thông minh của DeFund trên Arbitrum, người dùng DeFund sẽ có thể tận hưởng trải nghiệm giao dịch nhanh hơn và thuận tiện hơn mà không phải lo lắng về phí gas cao và tắc nghẽn mạng. Trong những tháng gần đây, Arbitrum đã trở thành một giải pháp mở rộng quy mô Ethereum hàng đầu nhờ công nghệ tiên tiến và hệ sinh thái dựa vào cộng đồng mạnh mẽ. Tính đến cuối tháng 4 năm 2023, tổng giá trị bị khóa trên mạng Arbitrum đã đạt 6,1 tỷ USD+, với tổng số hơn 5,8 triệu người dùng.

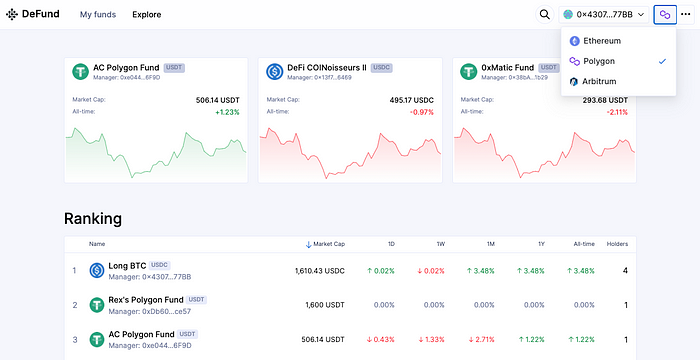

Với việc triển khai giao thức DeFund trên Arbitrum, giờ đây người dùng có thêm một lựa chọn khi trải nghiệm các sản phẩm của DeFund . Ethereum phù hợp hơn với người dùng và nhà quản lý quỹ có khối lượng vốn lớn để hoạt động, trong khi Polygon có khối lượng quỹ tổng thể tương đối nhỏ, nhưng thân thiện hơn với các nhà đầu tư bán lẻ có thể trải nghiệm sản phẩm của chúng tôi với chi phí thấp hơn. Arbitrum có thể giới thiệu nhiều quỹ trực tuyến hơn và vấn đề phí gas cao trước đây đã cản trở người dùng Ethereum đã được giải quyết, cho phép DeFund tiếp nhận nhiều người dùng trực tuyến hơn. DeFund hiện hỗ trợ Ethereum Mainnet, Polygon và Arbitrum. Sau khi kết nối ví của họ, người dùng có thể chọn vận hành tiền trên một mạng nhất định theo sở thích của họ.

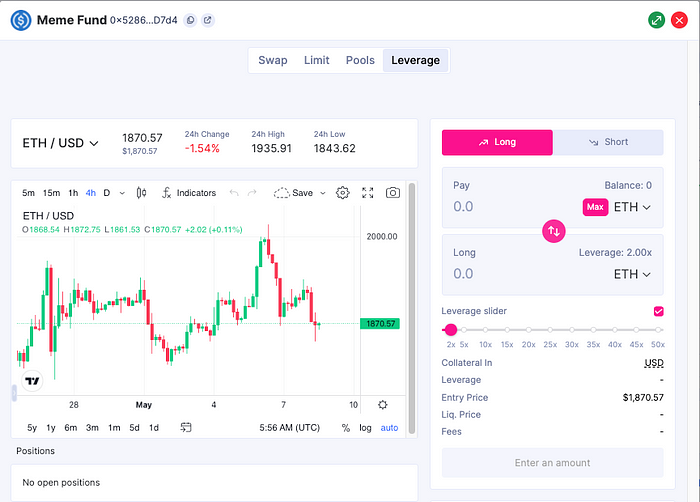

GMX là một sàn giao dịch vĩnh viễn và giao ngay phi tập trung cho phép người dùng giao dịch BTC, ETH, AVAX, UNI và LINK trực tiếp từ ví của họ trên một mạng nhanh và rẻ, với trượt giá 0%, phí 10 bps và đòn bẩy lên tới 50 lần, không có KYC hoặc giới hạn địa lý. Các phiên bản trước của DeFund chỉ hỗ trợ giao thức Uniswap V3, cho phép hoán đổi giao ngay tức thì, đặt hàng giới hạn và bổ sung nhóm thanh khoản cho các mã thông báo chính với cơ hội giao dịch hạn chế do biến động giá nhỏ và không có khả năng bán khống. Bằng cách tích hợp với GMX, người dùng có thể tham gia giao dịch giao ngay và hợp đồng, đồng thời khuếch đại lợi nhuận của họ thông qua việc tăng đòn bẩy. DeFund có thể cung cấp cho các nhà quản lý quỹ trải nghiệm giao dịch giống như trao đổi tập trung hơn, cho phép họ thực hiện tốt hơn các chiến lược đầu tư và giao dịch của mình.

Trao quyền cho các nhà đầu tư chuyên nghiệp với DeFund

Là một công cụ quản lý tài sản, DeFund hạ thấp ngưỡng đầu tư cho những người chơi thông thường, cho phép họ tham gia vào quỹ trực tuyến với chi phí thấp. Đồng thời, DeFund cam kết trao quyền cho các nhà đầu tư chuyên nghiệp bằng cách cung cấp cho họ các công cụ quản lý tài sản hiệu quả. Các nhà đầu tư chuyên nghiệp thường có chiến lược đầu tư của riêng họ, đặc biệt là đối với các nhà đầu tư định lượng. Gần đây, DeFund đã mở SDK nền tảng của mình cho các nhà đầu tư có khả năng phát triển, cho phép họ triển khai các chiến lược riêng cho các máy chủ cục bộ. Trong khi đảm bảo tính riêng tư của các chiến lược giao dịch, điều này cũng cho phép tự động tương tác trực tiếp với giao thức, nâng cao hiệu quả quản lý tài sản của các nhà quản lý quỹ.

Ngoài SDK giao dịch, tính minh bạch và bảo mật của các quỹ trên chuỗi cũng rất cần thiết để quản lý tài sản. Thông qua các ràng buộc của giao thức quỹ, các nhà quản lý quỹ có thể quản lý tài sản nhưng không có quyền chuyển nhượng chúng. So với các quỹ truyền thống, các nhà đầu tư thông thường có thể tham gia vào bất kỳ quỹ nào mà không cần tin tưởng, do đó giảm ngưỡng gây quỹ cho các nhà quản lý quỹ. Các nhà quản lý quỹ chỉ cần quản lý quỹ của họ tốt, và hiệu suất tốt sẽ tự nhiên thu hút nhiều nhà đầu tư hơn.

Tương lai của quản lý quỹ trên chuỗi đầy hứa hẹn

- Thị trường vẫn còn ở giai đoạn đầu và người dùng thông thường vẫn còn thiếu nhận thức

Huyền thoại về lợi nhuận vượt mức luôn diễn ra trong thị trường tiền điện tử và đồng tiền Meme gần đây một lần nữa khơi dậy cảm xúc của mọi người. Hầu hết mọi người tin rằng khả năng của họ có thể đánh bại thị trường và nắm bắt cơ hội tiếp theo để làm giàu. Tuy nhiên, cá nhân khó vượt qua thể chế. Biến động giá mã thông báo chính thống là nhỏ, khiến lợi nhuận cao trở nên khó khăn. Vẫn còn nhiều chỗ hơn để điều động thông qua các hoạt động đầu tư chuyên nghiệp. Hiện tại, các nhà đầu tư thông thường hiểu biết hạn chế về quản lý tài sản trên chuỗi, nhưng với sự phát triển nhanh chóng của quản lý tài sản phi tập trung, chắc chắn nó sẽ được nhiều nhà đầu tư bình thường chấp nhận hơn.

- Tận dụng lợi thế của các nhà đầu tư chuyên nghiệp để tạo dựng uy tín và hiệu quả hoạt động của quỹ

Ngoài việc mở rộng nhanh chóng khối lượng tài sản, nhiều sản phẩm DeFi sáng tạo hơn đang xuất hiện, điều này ở một mức độ nào đó làm tăng chi phí học tập của người dùng thông thường. Ban đầu, các nhà đầu tư thông thường chỉ thực hiện các giao dịch đơn giản, nhưng tài sản trên chuỗi rất đa dạng, có khả năng kết hợp phong phú, biến động giá, lợi nhuận cho vay, hoàn trả phí giao dịch LP, lợi nhuận khai thác, v.v., tất cả đều cần các nhà đầu tư chuyên nghiệp nghiên cứu. Thông qua nghiên cứu đầu tư chuyên nghiệp, danh mục đầu tư có lợi nhuận cao hơn có thể được tạo và dữ liệu thời gian thực trên chuỗi có thể phản ánh trực tiếp hiệu suất của quỹ, đây sẽ là cách thân thiện hơn với người dùng đối với các nhà đầu tư thông thường.

- Không gian rộng lớn để quản lý tài sản phi tập trung

Tổng giá trị thị trường của tài sản mã hóa là khoảng 2 nghìn tỷ đô la và tổng giá trị thị trường của DeFi là 140 tỷ đô la. Sự tăng trưởng của tài sản mã hóa cũng sẽ là động lực cốt lõi cho việc quản lý tài sản phi tập trung. Ngoài ra, mặc dù giao dịch tập trung vẫn chiếm ưu thế tuyệt đối nhưng tỷ trọng của giao dịch phi tập trung đang dần tăng lên. Ngay cả trong toàn bộ thời kỳ thị trường giá xuống vào năm 2022, cùng với những thất bại trong giao dịch tập trung thường xuyên, càng nâng cao vị thế và ý nghĩa thực tế của quản lý tài sản phi tập trung.

Tất cả bình luận